Modifier l'objectif de l'inflation, ou tuer l'économie ?

La Banque Fédérale Américaine va devoir faire un choix...

Dans cette conversation datant de janvier 2021, le président de la banque fédérale américaine Jérôme Powell s’inquiète que l’inflation n’est pas assez élevée, et qu’il aimerait la voir légèrement au-dessus des 2%. Nous pouvons dire qu’il a eu ce qu’il voulait avec un pic à 9.1% en juin 2022. Quelque 425 points de base plus tard et un dollar fort comme il ne l’a jamais été depuis 2002, la FED semble ne pas ralentir pour le moment.

Est-ce que la FED bluffe ? Au vu de ce début d’année très haussier pour les indices américains, les intervenants semblent penser qu’elle finira par céder.

Ethan Harris, économiste à la Bank of America, ainsi que plusieurs économistes du Wall Street Journal ont déjà suggéré que la FED devait revoir son objectif d’inflation à 2%.

Dans un document de la BoFa, Ethan Harris explique que rien ne justifie un objectif de 2% d’inflation, à part le fait qu’il soit un standard dans de nombreux pays.

L'inflation, impôt pour les pauvres, prime pour les riches.

François Mitterand

Il est intéressant que ces personnes, de la classe aisée, nous expliquent que nous pourrions relever l’objectif d’inflation à 3 ou 4%. Personne ne s’inquiète du fait qu’ils s’en sortiront, avec une inflation de 1 ou 7%. Ils trouveront toujours un rendement plus intéressant que l’inflation, et continueront à s’enrichir sans trop de problèmes.

Les ménages les plus modestes eux, souffrent davantage de l’inflation. Elle est généralement effective sur le prix de l’alimentaire et de l’énergie, et les ménages les plus modestes consacrent une part plus importante de leurs revenus à ces dépenses que les ménages les plus aisés.

Le salaire réel des citoyens moyens souffre bien de cette inflation forte.

La question se pose alors, est-ce que les banquiers et autres gestionnaires d’actifs réussiront à faire flancher la FED, les suppliants de baisser les taux d’intérêt et de soutenir le prix des actifs ?

En 1978, le 95e congrès sur le plein-emploi et la croissance équilibrée fixe pour objectif les 0% d’inflation en 1988.

Sous Nixon, Volcker, président de la FED de 1979 à 1987, joue un rôle prépondérant dans la fin de la convertibilité du dollar en or, mettant fin aux accords de Bretton Woods en 1971. Il emporte, en mettant fin à cet accord, la fin de l’argent dur.

Volcker a donc mené une guerre contre l’inflation due au choc pétrolier, en s’inspirant de Milton Friedman. La quantité de monnaie en circulation doit baisser, afin de ralentir l’économie et maintenir l’inflation sous contrôle.

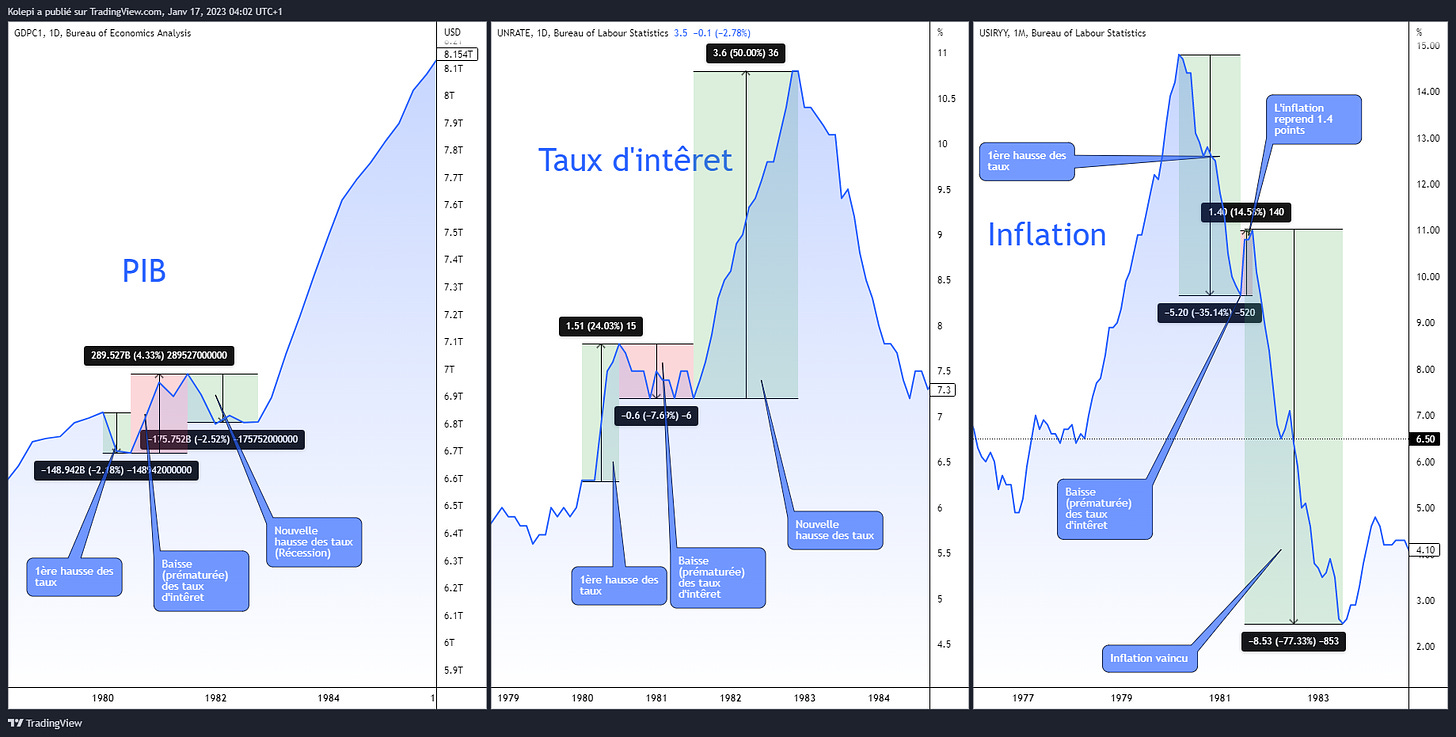

Volcker a augmenté drastiquement les taux d’intérêt directeurs, de 9% à 19%. Pari réussi, l’inflation est passée de 14.8% en mars 1980 à 1.1% en 1986, à la fin de son mandat.

Mais ce ne fut pas sans douleur et deux périodes de récession se sont profilées.

Volcker a d’abord entrepris une hausse des taux de 150 bps, qu’il a commencée en janvier 1980 et terminée quelques mois plus tard, en juillet 1980. Le PIB a donc ralenti mais dès lors que la hausse des taux d’intérêt fut arrêtée, il reprit en force. La récession fut courte, mais l’inflation n’était toujours pas vaincue et ce malgré le fait que le chômage avait grimpé jusqu’à 7% et que les Américains aient souffert de cette crise. Pire encore, en août 1981 l’inflation remonte.

La crédibilité de la FED est alors sérieusement entamée. Ainsi, Volcker a doublé la mise, et augmenté les taux directeurs à 11%.

Si Volcker avait ignoré la récession des années quatre-vingt, l’inflation aurait peut-être été vaincue en 1981. Au lieu de ça, elle a duré jusqu’en 1983 et a été vaincue par une récession s’étant révélée pire que prévue.

Powell ne veut pas reproduire la même erreur que Volcker avant lui, en descendant trop rapidement les taux. Mais il veut également éviter le pire : une crise du crédit, causée généralement par une augmentation du chômage qui entraîne une augmentation de crédits impayés. Powell doit alors d’une part limiter la hausse du chômage, conserver une certaine croissance et ralentir l’inflation jusqu’aux 2% ?

Et si la solution se trouvait ailleurs ?

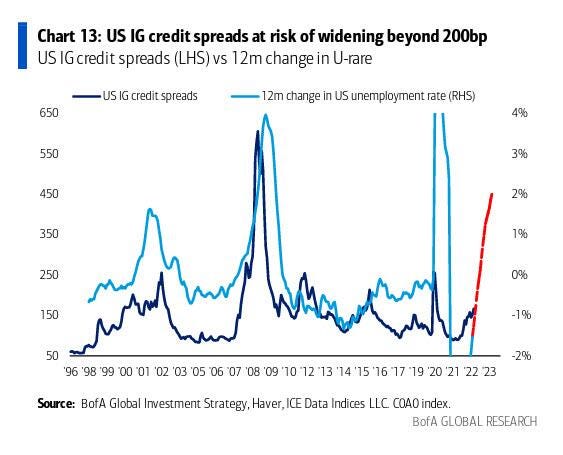

En moyenne, la FED a commencé à réduire ses taux d’intérêt quand le chômage atteignait 5.7%. Sur le graphique ci-dessous, nous voyons les différents moments ou la FED a commencé à baisser ses taux, avec l’U-rate (unemployment rate, taux de chômage).

La hausse du chômage augmente l’écart des spread de crédit de qualité investment grade.

En d’autres termes, cela représente l’écart entre les taux d’intêret des obligations d’entreprises de qualité Investment Grade (IG) et les obligations d’État américaines de même qualité. On se sert de ces données pour évaluer le risque de crédit des obligations d’entreprise par rapport à celui des obligations d’état.

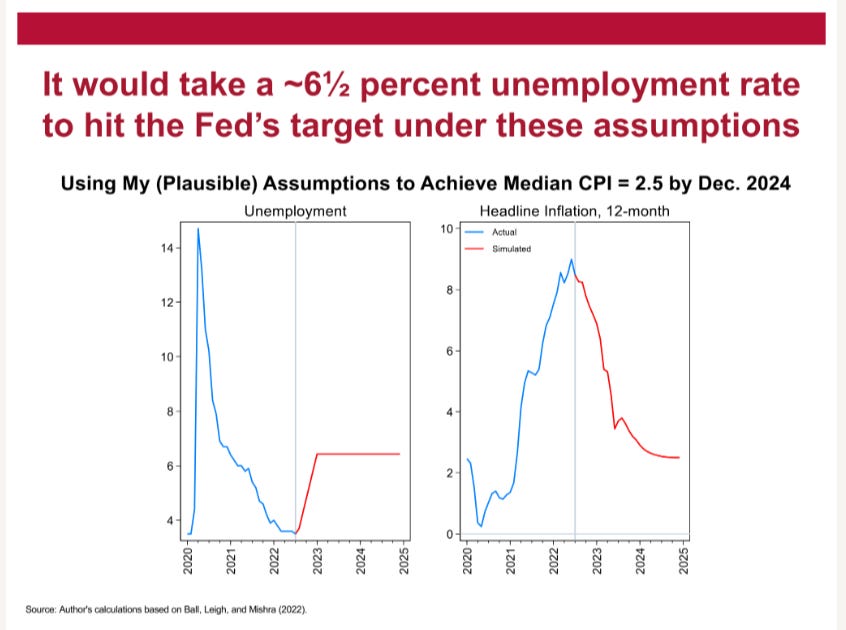

Seulement, il y a un problème, selon Jason Furman, conseiller économiste d’Obama et prof d’économie à Harvard, il faudrait ramener le chômage 6.5% pour obtenir une inflation autour de 2.5% en décembre 2024. Un tel taux de chômage ferait probablement exploser l’US IG credit spread dont nous venons de parler, et les sacrifices vis-à-vis l’économie seraient également très importants.

En amont des élections, il faudrait alors ajouter plus de quatre millions de chômeurs, soit une augmentation de 75%.

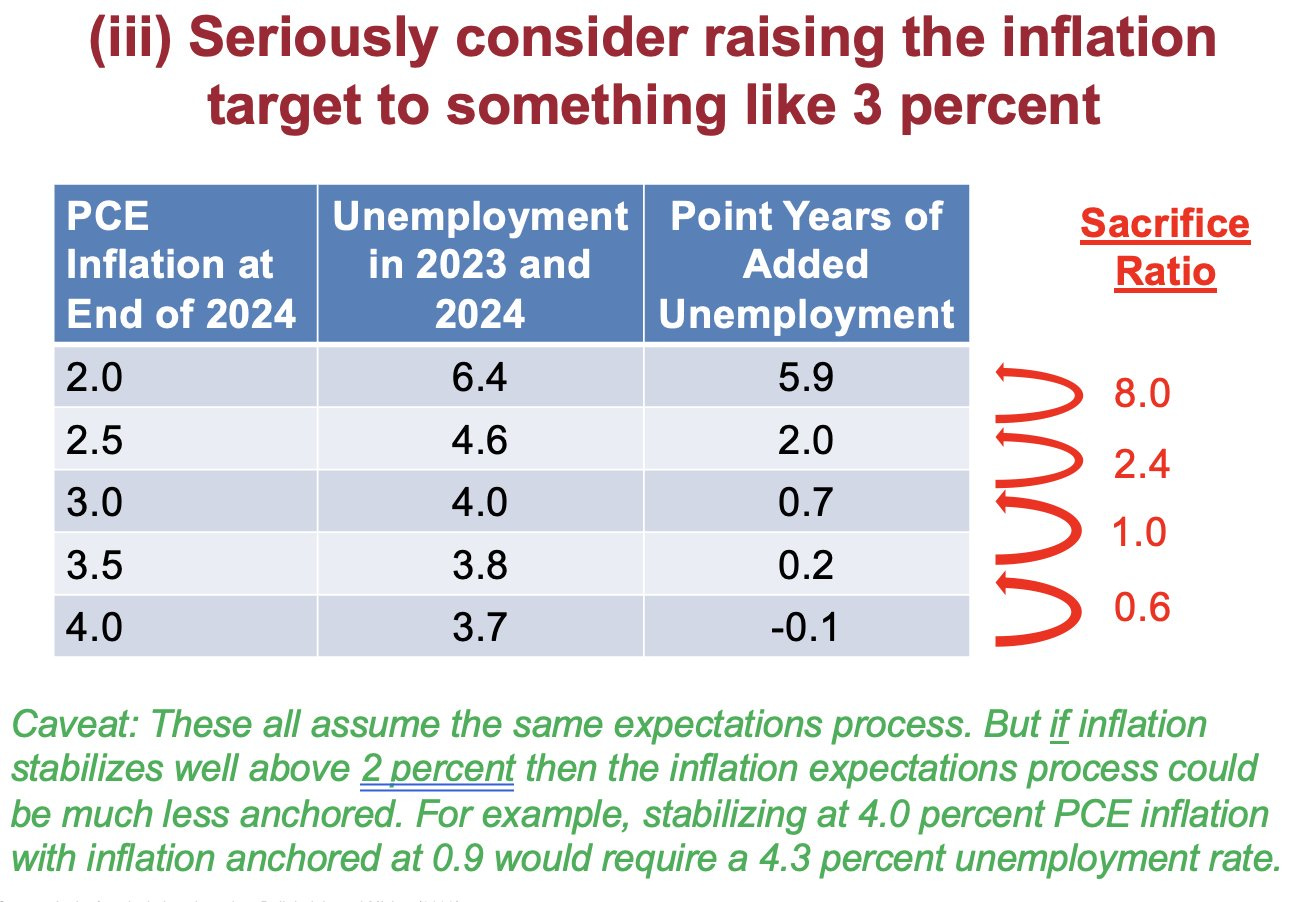

Ainsi, ramener l’inflation à 3% plutôt que les 2% feraient bien moins souffrir les citoyens américains.

Le ratio sacrifice est très clairement non linéaire : abaisser l’inflation de 4.0% à 3.5% coûte 0.1% de chômage de plus. Abaisser l’inflation de 2.5 à 2 coûte 1.8% de chômage en plus.

Ainsi, la FED devra probablement augmenter l’objectif d’inflation à 3 ou 4% afin d’éviter de faire souffrir davantage l’économie américaine. Tout irait bien, le chômage n’aurait pas drastiquement augmenté, de même pour les impayés qui n’auraient pas énormément évolué. Le pivot de la FED pourrait donc s’opérer plus vite que prévu (ce qui n’est pas forcément une bonne nouvelle, mais nous le verrons la semaine prochaine).

Comme vu au cours de cet article, ça ne serait pas la première fois que l’objectif de l’inflation serait changé. Mais une chose est sûre, c’est que la crédibilité de la FED, et donc des institutions, en prendrait à nouveau un coup.

Top !