Pourquoi les banques centrales accumulent de l'or ?

Perte de confiance envers les monnaies fiduciaires

Au travers de l’histoire, l’or est la seule monnaie qui a accompagné l’humanité du début à nos jours. Les plus vieilles pièces de monnaie trouvées ont été fabriquées avec ce métal, en -550 avant J.-C. Ses caractéristiques immuables le rendent très propice à l’utilisation en tant que monnaie, du moins pendant une large partie de l’histoire.

Plus récemment, en 1971, le fameux système d’étalon-or a pris fin sous la présidence de Richard Nixon. La situation géopolitique et économique poussera-t-elle nos dirigeants à se réintéresser à ce métal ?

Bienvenue dans The Macronomist, si on vous a fait suivre ce mail je vous invite à vous abonner !

Avant de parler de notre sujet principal, nous devons revenir sur quelques sujets élémentaires.

L’endettement à ses règles, qui diffèrent en fonction de l’emprunteur :

Pour vous, moi ou une entreprise privée, la règle est simple : vous payez la dette avec les intérêts ou vous faites défaut.

Pour les gouvernements, ils empruntent autant qu’ils souhaitent pour régler les dépenses courantes, pour payer les intérêts des dettes précédentes et pour rembourser la dette arrivant à échéance.

Le gouvernement a besoin donc d’un bon allié, prêt à acheter ses dettes malgré le fait qu’elles deviennent tellement immenses, qu’elles ne seront probablement jamais remboursées.

C’est ici qu’entre en piste la banque centrale. À l’aide de la gestion des taux d’intêret et du quantitative easing (QE), elle limite l’offre d’obligations sur le marché libre, et par extension évite que les rendements obligataires s’envolent. Sans cette aide, les taux d’intérêt auraient explosé depuis bien longtemps dans bon nombre de pays, car le marché libre douterait de la capacité du pays à rembourser sa dette.

La demande envers les obligations est en partie fixée par l’inflation. Les investisseurs s’attendent à ce que le rendement d’une obligation dépasse l’inflation attendue sur cette période, sinon, l’obligation leur ferait perdre de l’argent.

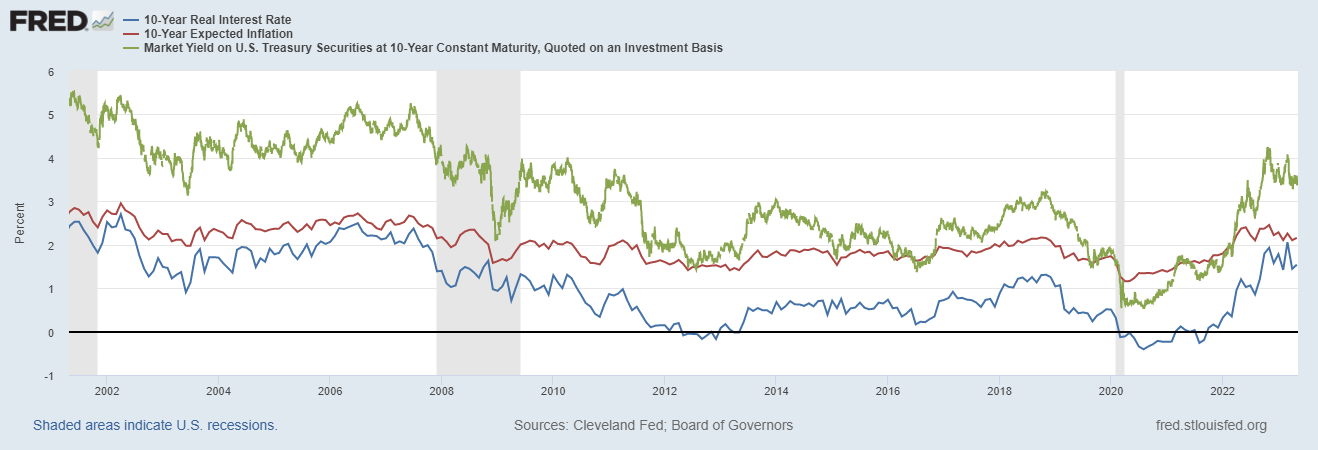

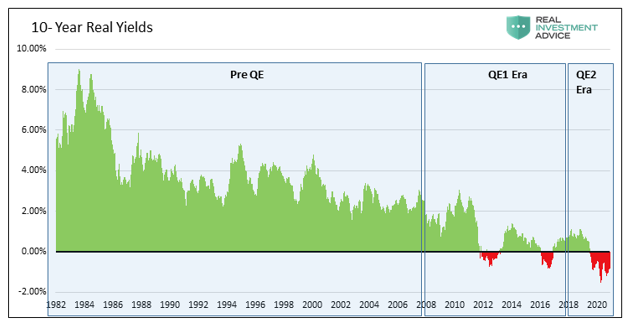

Le graphique ci-dessous montre les rendements réels (taux d’intêret - inflation) des obligations américaines à 10 ans, le taux d’inflation sur 10 ans et le rendement obligataire à 10 ans.

Les rendements réels se situaient généralement au-dessus de 2,00 % avant la crise financière de 2008.

Depuis cette crise (et donc, depuis le Quantitative Easing) les rendements réels oscillent entre le -0.16% et 1%. Je n’ai pas les outils nécessaires afin de réaliser une moyenne précise, mais nous pouvons admettre que la FED a au moins contribué à faire baisser le poids des intérêts de la dette d’au moins 1 - 1.5%.

À mon sens, être acheteur d’or est équivalent à parier sur le fait que les banquiers centraux continueront à abuser de la politique monétaire afin d’éviter que les gouvernements fassent défaut.

Et si je vous parle des taux d’intêret, c’est essentiellement car il y a une corrélation entre le taux d’intêret réel et l’or depuis les premiers épisodes de Quantitative Easing, en 2008.

En 2022, les taux réels ont augmenté à un niveau qui n’a pas été observé depuis 2007-2008, conséquence de la remontée des taux directeurs de la FED. En 2023 par contre, le métal jaune est à ses plus hauts pendant que les taux d’intérêt réels sont en chute libre. Pourquoi une telle décorrélation ?

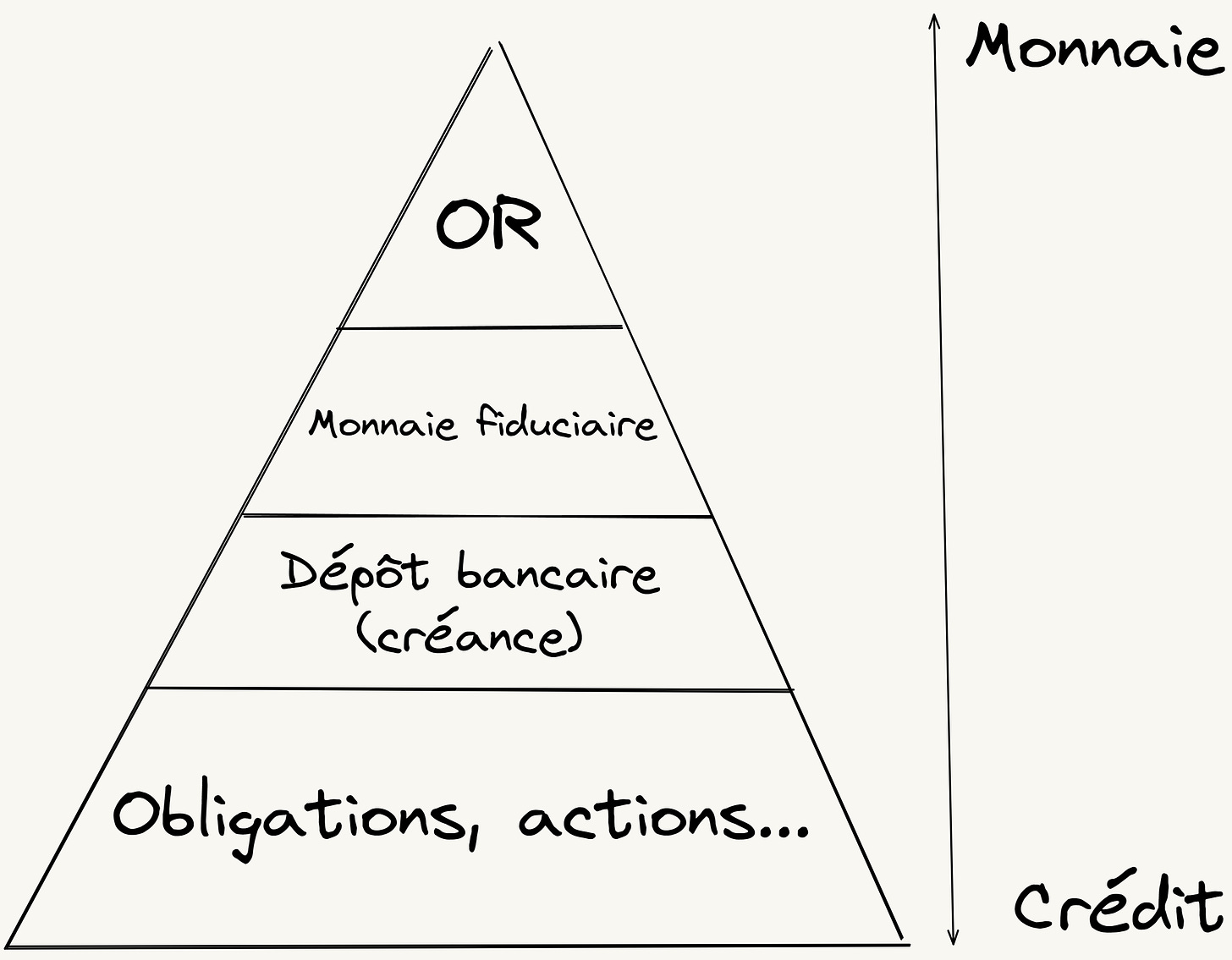

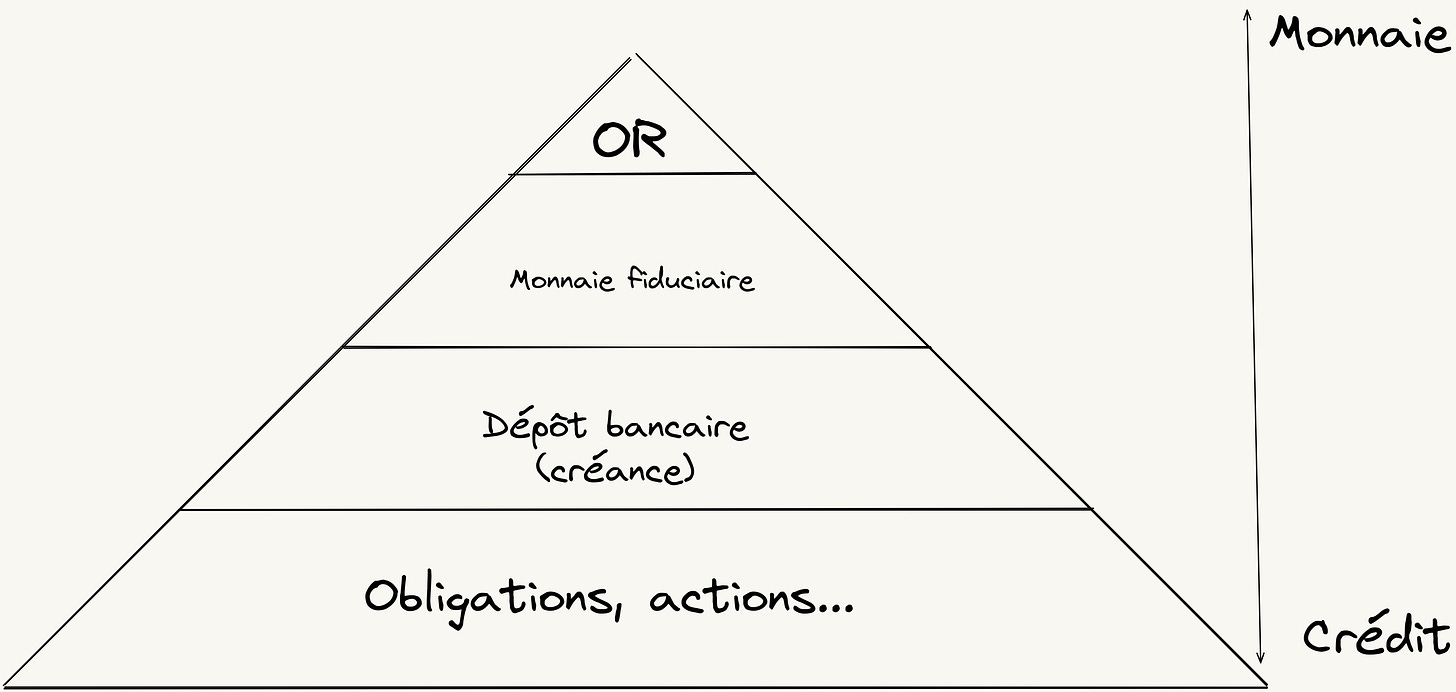

Comme nous en avions discuté dans l’article “La guerre et l’économie”, la monnaie peut se représenter sous forme de pyramide.

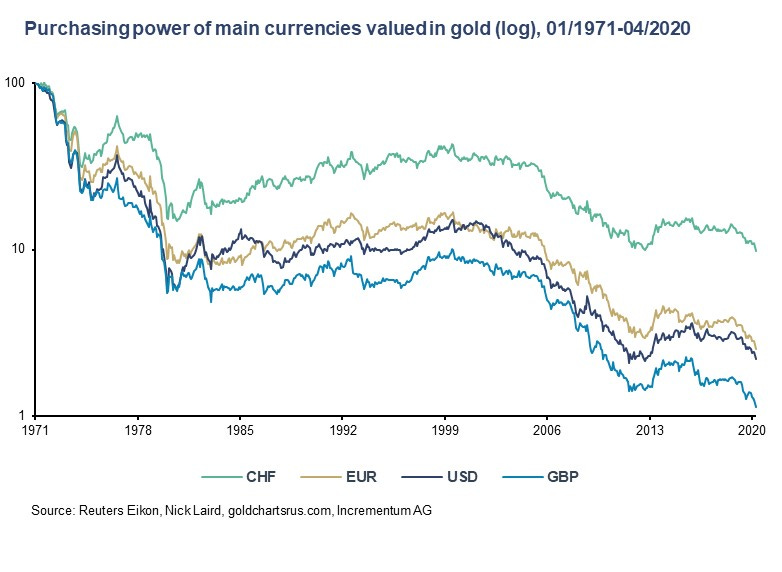

L’or est rare, accepté par tous et n’a pas de risque de contrepartie, car il n’est sous la responsabilité de personne. Depuis 1971 et la fin de l’étalon or, les bilans s’allongent et des crédits sont créés, ce qui explique, au moins partiellement, la croissance exceptionnelle de l’économie mondiale entre 1971 et 2020.

Cette pyramide, verticalement, est une question de qualité. Horizontalement, c’est une question d’effet de levier (donc de quantité).

Mehrling l’explique d’ailleurs très bien :

En période d'expansion, le crédit commence à ressembler à de l'argent. Les formes de crédit deviennent beaucoup plus liquides, elles deviennent beaucoup plus utilisables pour effectuer des paiements. En période de contraction, on s'aperçoit que ce que l'on possède n'est pas de l'argent, mais du crédit. Lors d'une contraction, on découvre que l'or et la monnaie ne sont pas la même chose. L'or est meilleur. Vous découvrez que les dépôts et la monnaie ne sont pas la même chose.

Les décennies ayant suivi l’abandon de l’étalon d’or ont été marquées par une augmentation de monnaie fiduciaire, de crédit et titres (obligations / actions). Notre pyramide est donc cassée, sa pointe (l’or) est toute petite, et le crédit a une place énorme.

J’ai essayé d’être le plus clair possible sur cette partie, en espérant que vous ayez compris (comme d’habitude, mon mail et l’espace commentaire sont disponibles, n’hésitez pas !).

Les politiques ne laisseront pas la dette faire défaut, le système financier est trop important et imbriqué pour laisser un tel événement se produire. La cicatrice de 2008 est encore vive.

Donc, pour répartir de nouveau la pyramide de la monnaie à sa position initiale, il faut… Augmenter le prix de l’or.

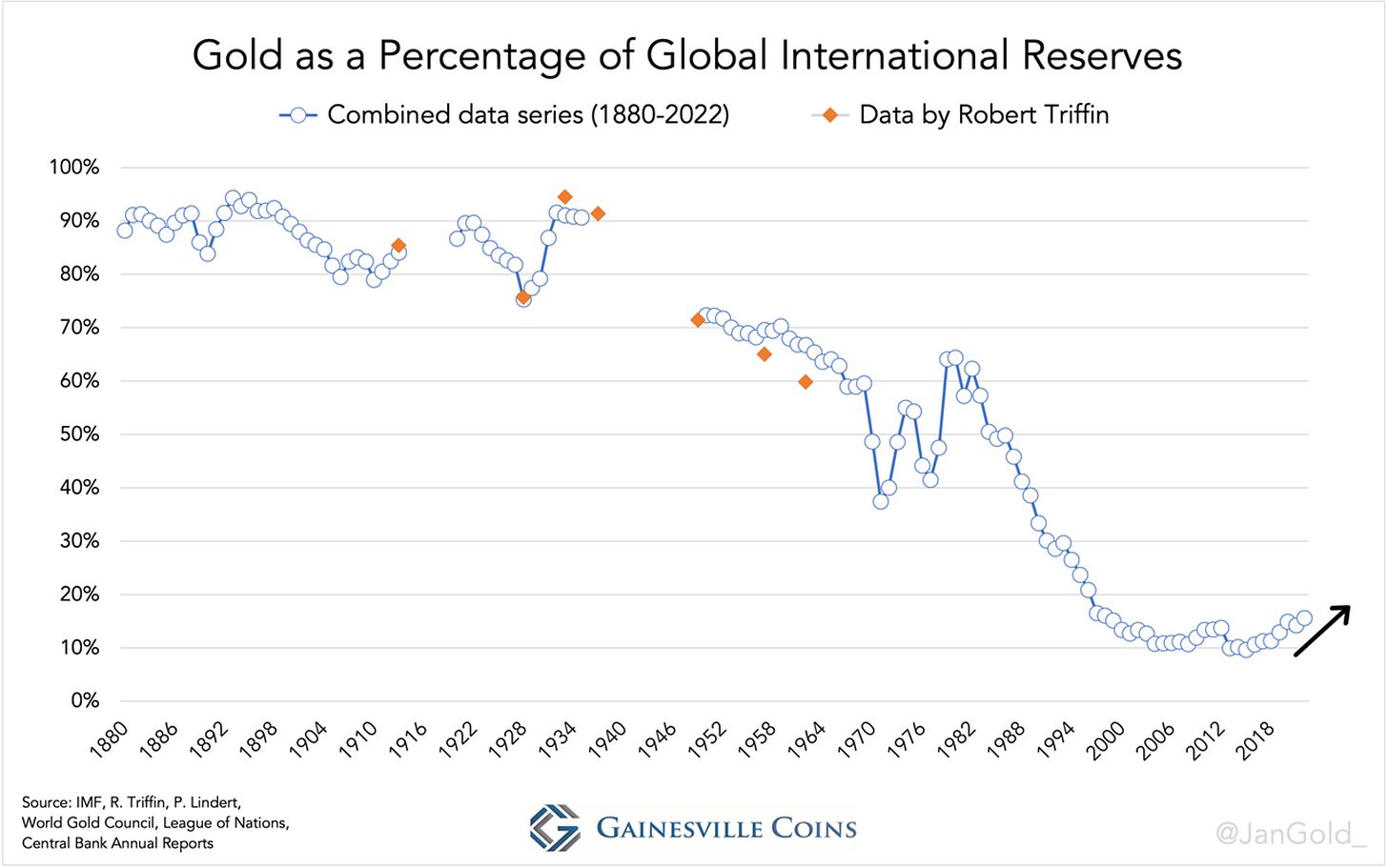

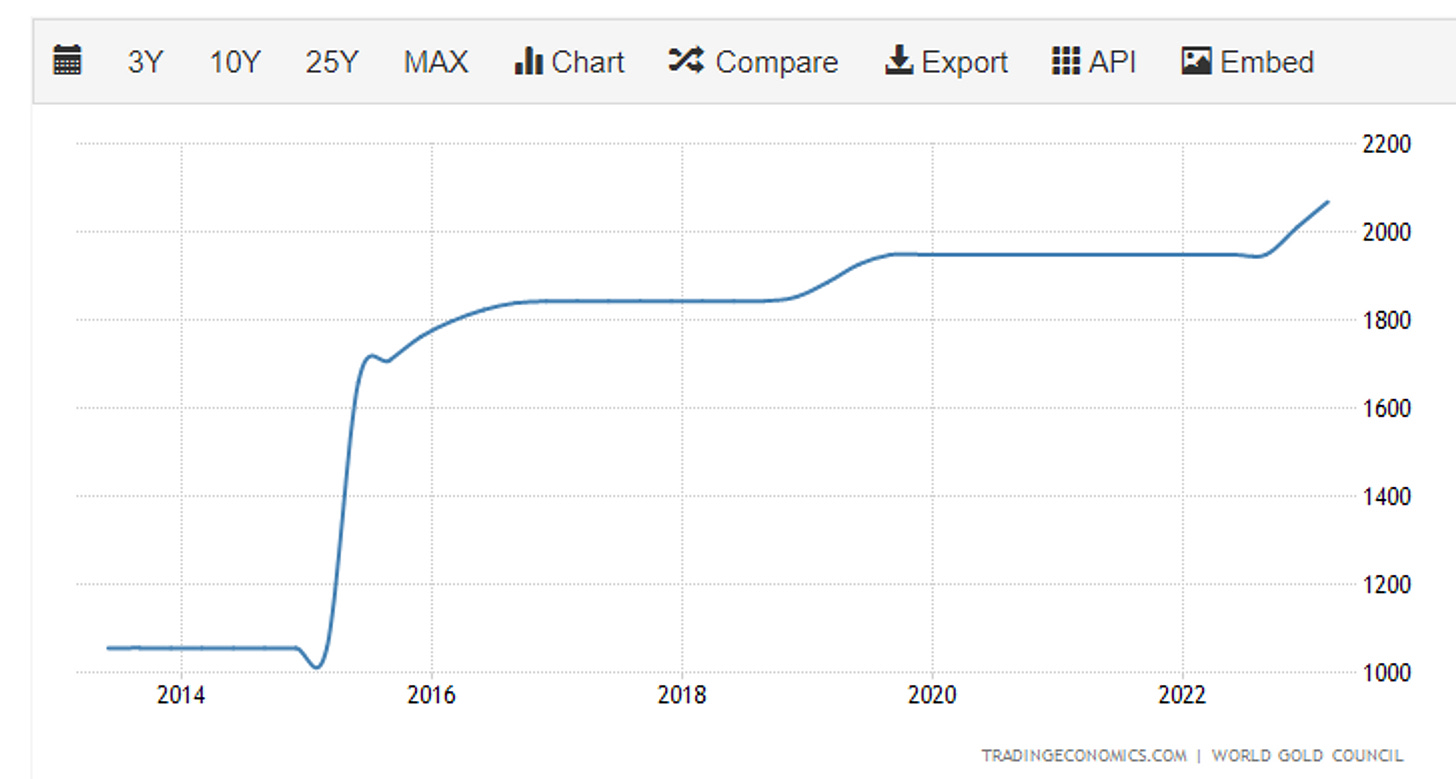

Le graphique ci-dessous montre les réserves d’or officielles mondiales en pourcentage des réserves internationales officielles.

Depuis 1982, la part de l’or dans les réserves nationales a drastiquement chuté, passant de plus de 60% à moins de 20%. Cette baisse peut s’expliquer par le fait que les différents banquiers centraux se faisaient confiance, et détenait chacun de la monnaie d’autres pays dans ses réserves, grâce à la mondialisation et au commerce international. Le sacro-saint dollar américain faisait office de monnaie de réserve et était donc utilisé pour commercer.

Mais, vous le savez, les événements géopolitiques récents ravivent les tensions, et l’hégémonie du dollar est remise en question par les BRICS.

"Tous les soirs, je me demande pourquoi tous les pays sont en train d'acheter de l'or : Tous les soirs, je me demande pourquoi tous les pays doivent baser leurs échanges sur le dollar... Pourquoi ne pouvons-nous pas commercer avec nos propres monnaies ? ... Qui a décidé que le dollar était la monnaie après la disparition de l'étalon-or”

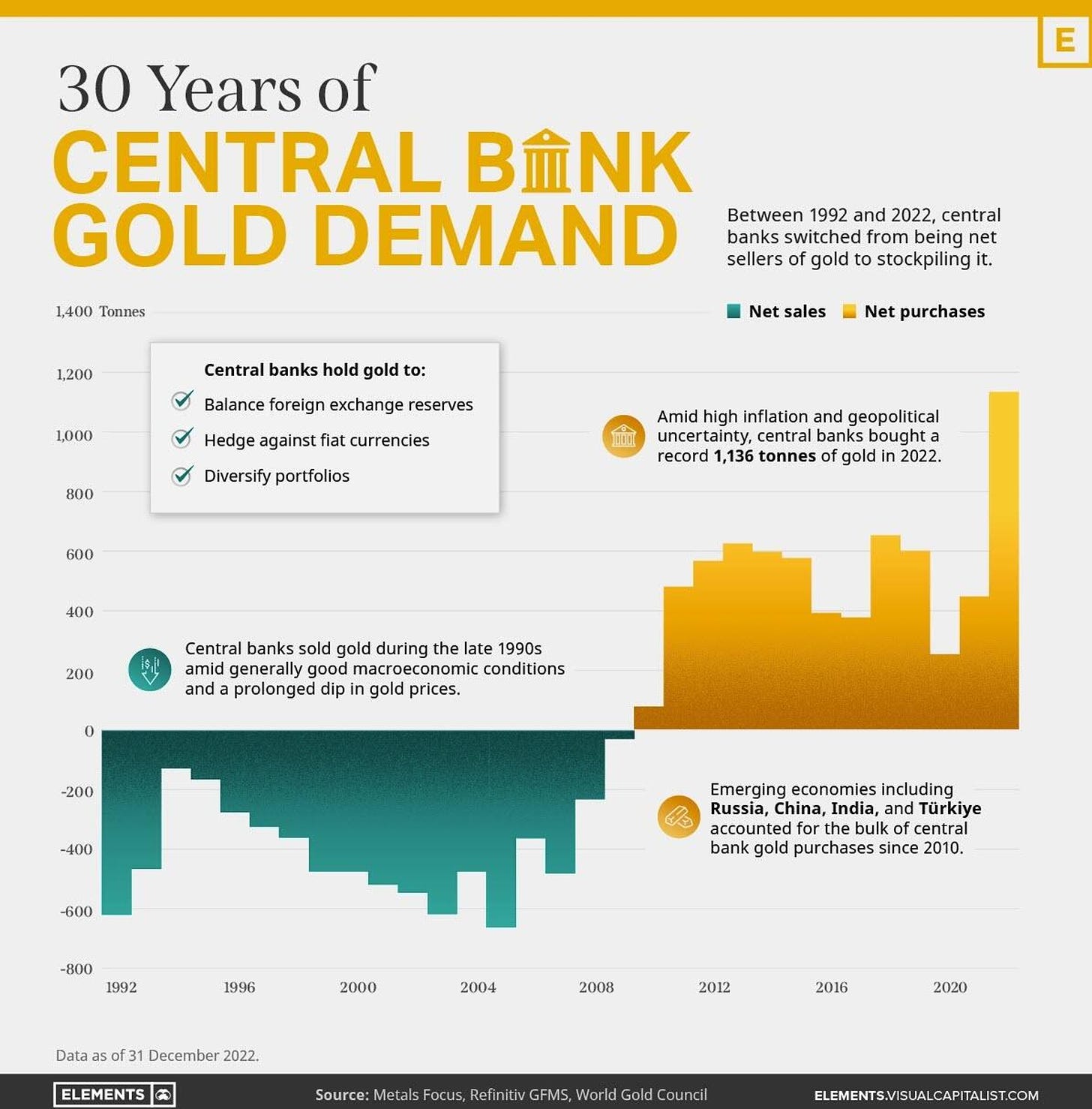

L’or est donc de nouveau très plébiscité par de nombreux banquiers centraux, comme nous pouvons le voir sur le graphique ci-dessous.

Naturellement, en poussant le prix de l’or, les banques centrales augmentent le poids de leur or et vendent leur devise, réduisant la quantité d’or nécessaire pour qu’il devienne majoritaire dans leurs réserves.

Auparavant, et nous en avions déjà discuté, le prix des monnaies était manipulé en réduisant leur teneur en métaux précieux.

Depuis les monnaies fiduciaires, il suffit d’appuyer sur un bouton pour en créer, afin de stimuler la base de notre pyramide.

Le papier-monnaie finit par retrouver sa valeur intrinsèque : zéro.

Voltaire

Avec la guerre, l’inflation et le risque d’une crise du crédit, je suis haussier à moyen - long terme sur l’or, car je pense que la place de l’or dans la pyramide doit augmenter à nouveau. (NFA)

Afin de stabiliser la valeur du dollar, trois membres du congrès ont proposé un retour à l’étalon or.

Le député Alex Mooney (R-WV), rejoint par le député Andy Biggs (R-AZ), s'est prononcé en faveur de la création d'un nouvel étalon-or. Après l'adoption de la loi H.R. 2435, le Trésor américain et la Réserve fédérale disposeront de 24 mois pour divulguer publiquement tous leurs avoirs et transactions en or, après quoi le dollar en billet de la Réserve fédérale sera officiellement converti en un poids fixe d'or à son prix de marché de l'époque.

Pour que Bretton Woods III prenne forme, il est essentiel que le gouvernement américain équilibre son budget, arrête de dépenser plus qu'il ne perçoit d'impôts et qu'il n'emprunte auprès de prêteurs consentants. Il faudra donc une réduction drastique des dépenses publiques.

Un nouvel accord de Bretton Woods aurait donc une lourde conséquence : freiner nettement le pouvoir des banquiers centraux sur la monnaie, et par extension sur l’économie. L’imprimante magique ne serait plus une solution pour affronter tous les problèmes.

Et c’est probablement pour ça que ça n’arrivera pas. À moins qu’une monnaie concurrente au dollar et avec de l’or comme collatéral fasse son apparition. C’est en tout cas une possibilité pour la future monnaie des BRICS.

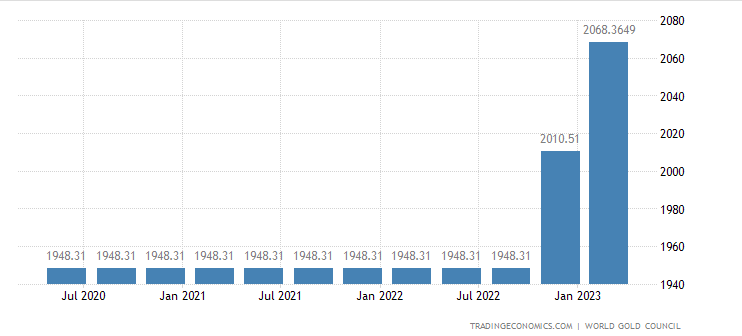

Et l’idée prend son sens, la Chine ajoutant depuis plusieurs années de l’or dans ses réserves. L’accélération des achats en 2018-2019 corrèle avec des mesures commerciales hostiles entre la Chine et les USA.

Nous apercevons également une accélération dans ces achats en ce début d’année 2023.

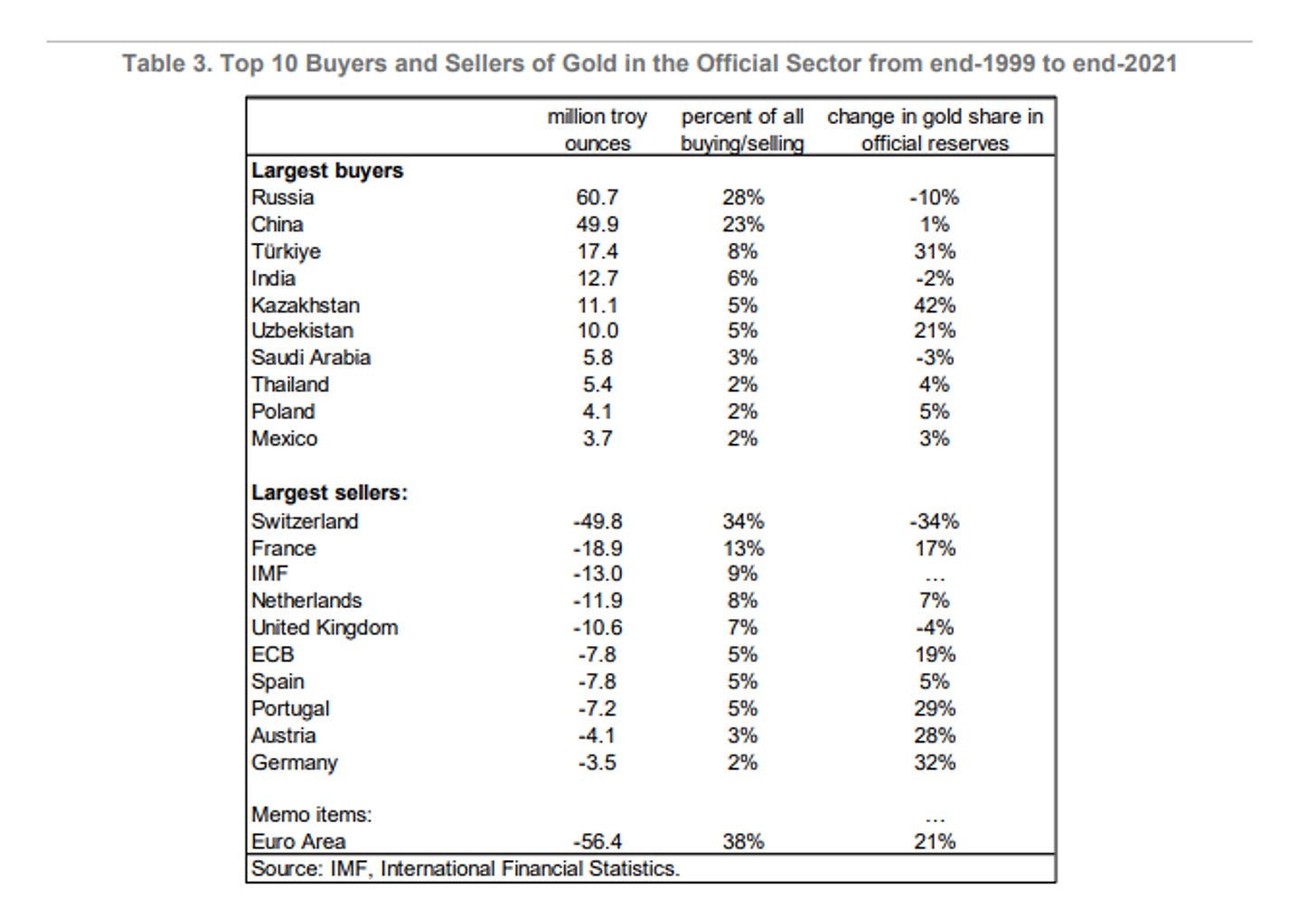

Un document du FMI affirme également que la Russie et la Chine sont les plus grands acheteurs d’or de 2000 à 2022.

Quel est le plan des deux plus grandes puissances des BRICS au travers ces importants achats d’or ? Nul ne le sait, mais il faudra faire attention à ces derniers. Simple précision, mais ici je ne parle que des achats “officiels”. Il est possible que ces pays aient d’autres réserves.

Si vous voulez en savoir plus sur le marché de l’or, mon collègue @RaptorPV_ avait fait un excellent article sur le sujet, je vous laisse le lien ci-dessous :

Merci à Nalimboi pour son aide.

Si vous avez apprécié cet article, n’hésitez pas à le partager, aimer et vous abonner.

Et si vous avez des retours ou des questions, vous pouvez répondre à ce mail ou m’écrire à kolepibtc@gmail.com

À lundi !

Superbe article ! Merci bcp Kolepi pour les travaux !

Le pire, c'est que l'on devrait probablement estimer la valeur de l'Or à un niveau bien plus élevé que son cours actuel compte-tenu de la part de l'Or-papier (certains disent que seulement 20% de l'Or-papier -Or-data- est réellement couvert par se contrepartie physique...).