Cette édition spéciale est en collaboration avec Bourseko, la newsletter qui parle d’investissement et de finances personnelles. Chaque dimanche, il partage un dossier complet avec une idée d'investissement et ses portefeuilles de façon transparente (actions, crowdfunding, crypto...). Son travail est vraiment complet, concis et clair, et nous avons décidé de collaborer via un système de cross-post.

Cet article a donc entièrement écrit par Bourseko. Si son travail vous a plu, n’hésitez pas à vous inscrire à sa newsletter à ce lien. Et, n’oubliez pas de vous abonner à cette newsletter également, si ce n’est pas encore fait :

Avant de passer à l’article, pour le black friday, vous pouvez profiter de -20% à vie sur votre abonnement The Macronomist ! Le lien est le suivant :

L’offre est valable jusqu’au premier décembre.

En vous souhaitant une très bonne lecture !

Dernièrement, j’ai longuement parlé des critères pour identifier une action de qualité tout en indiquant que cela ne prenait pas en compte la valorisation. J’en parlais notamment dans cette édition.

Comprendre la valorisation est crucial pour déterminer si le prix d'une action est attractif ou pas car même les meilleures actions ont un juste prix.

Si je fais le parallèle avec l’immobilier, même le meilleur bien ne s’achète pas à n’importe quel prix.

Dans cette édition, j’expliquerai rapidement les théories derrière les principales méthodes de valorisation, notamment celle des multiples et le Discounted Cash Flow (DCF). J’en profiterai aussi pour expliquer ce qu’est le Free Cash Flow (FCF) et comment le calculer facilement.

Après ce passage obligatoire par la théorie, je passerai à la pratique en t’expliquant comment je valorise les dossiers qui m’intéressent en prenant le cas concret d’Hermès.

En bonus, je te donne mes estimations de valorisation de 3 autres dossiers populaires sur le CAC 40 : Air Liquide, LVMH et L’Oréal.

⚠️ Cette édition est particulièrement dense. La valorisation est un sujet technique, j’ai fait mon possible pour le vulgariser. Il fallait que j’explique comment je procède avant de publier le dossier complet sur Adyen la semaine prochaine.

Allez, c’est parti ⤵️

Valoriser une entreprise par l’approche des multiples est la méthode la plus simple et la plus connue des investisseurs particuliers. Il en existe plusieurs :

Le PER (Price Earning Ratio) représente “le coefficient multiplicateur appliqué au bénéfice net d'une entreprise pour obtenir la valeur de celle-ci. Si le PER d'une société cotée atteint 17, cela veut dire qu'en rachetant toutes les actions de l'entreprise on paierait le rachat de cette entreprise pour un prix représentant 17 années de bénéfice.” (Source). Souvent, on dit qu’au-dessus d’un PER de 20, l’entreprise est chère. En dessous de 10, elle est sous-valorisée. J’y reviens plus tard mais c’est bien plus complexe que ça.

Price-to-Sales fonctionne comme le PER, mais utilise le chiffre d'affaires à la place du bénéfice. Ce ratio est particulièrement utile pour les entreprises qui ne sont pas encore rentables.

P/FCF. Même principe encore mais on se base sur les FCF

Ce ne sont pas les seuls ratios, il en existe d’autres mais ce sont les plus utilisés.

Bien que ces ratios soient largement utilisés, ils présentent un inconvénient majeur : ils sont statiques et se basent uniquement sur des données à un instant précis.

Un PER bas peut signaler une entreprise en déclin, tandis qu'un PER élevé suggère de grandes attentes de croissance comme pour Tesla ou Nvidia (PER stratosphérique de 116).

Avec un ratio de 30, si une entreprise double son bénéfice net par action (BNA), son ratio sera juste de 15 l’année prochaine si le prix ne bouge pas.

Pour contourner cette limitation, il existe des ratios prospectifs, dont les plus notables sont :

Le Forward PER. C’est la même chose que le PER mais il se base sur les bénéfices nets anticipés de l’année prochaine en général.

Le PEG. Il a été popularisé par Peter Lynch, il consiste à diviser le PER par le taux de croissance attendu du BPA . Je ne l’utilise pas personnellement, pour aller plus loin, cet article est clair.

⚡️ À noter

Les PER sont différents d’un secteur à l’autre et en fonction des profils des entreprises. Cependant, la moyenne de PER du marché dépend aussi de facteurs macroéconomiques. Plus les taux des obligations d’Etats dites “sans risques” sont élevés, plus les PER moyens ont tendance à baisser.

Inversement, quand les taux sont bas, les investisseurs sont prêts à payer plus cher car il y a très peu d’alternatives rentables. C’est le phénomène TINA (There Is No Alternative) qui a tiré les marchés depuis la crise de 2008.

Warren Buffett a d’ailleurs dit cette fameuse phrase : “Les taux d'intérêt sont aux prix des actifs ce que la gravité est à la pomme. Ils sont le moteur de tout l'univers économique.”

La prime de risque est le concept important derrière ce mécanisme. Pour en savoir plus, je t’invite à regarder cette excellente vidéo en français de Master Bourse.

N’oubliez pas de suivre Bourseko sur Twitter !

Cette méthode est très largement utilisée par les professionnels de la finance. Elle part d’un principe simple.

La valeur d’une entreprise représente la somme des Free Cash Flow (FCF) qu’elle générera entre aujourd’hui et son dernier jour d’existence exprimée en valeur actuelle.

Je sais que ce n’est pas forcément évident à comprendre si tu n’es pas initié. C’est normal, n’hésite pas à relire cette partie plusieurs fois si besoin. Je vais essayer d’expliquer simplement le principe du DCF.

Les FCF générés l’année prochaine ont moins de valeur l’argent d’aujourd’hui à la fois en raison de l’inflation mais aussi car il y a toujours un risque quand il s’agit d’anticiper l’avenir.

Par exemple, si je te demande de choisir entre 100 000€ de façon sûr aujourd’hui ou 101 000€ dans un an avec un risque que ça ne se produise pas, tu préféreras certainement le premier choix.

Si je te dis maintenant 100 000€ aujourd’hui ou 150 000€ dans un an. Là, il est très probable que tu préfères le deuxième choix.

L’idée derrière ça c’est qu’il y a taux à partir duquel tu préfères attendre. Par exemple si c’est 110 000€ dans un an, ce sera 10%. C’est ton taux de rendement attendu (expected rate of return en anglais).

C’est le taux qu’on va utiliser pour actualiser, c’est à dire, exprimer à la valeur actuelle les flux de trésorerie futurs. Personnellement, j’utilise souvent 10%/an.

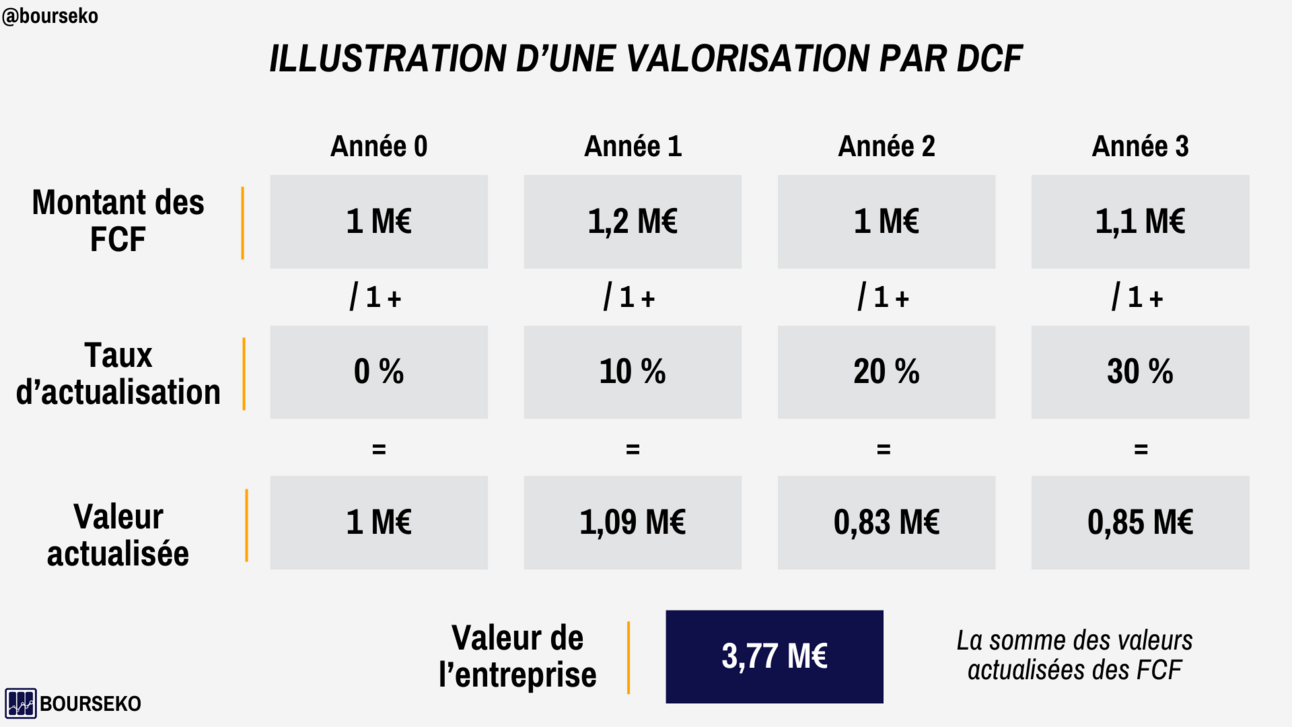

Voici un exemple simplifié sur 3 ans pour simplifier la compréhension.

Prédire avec précision la croissance de ces FCF au-delà de 5 à 10 ans est aléatoire. Pour surmonter cet obstacle, on utilise la notion de valeur terminale. Cette valeur repose sur l'hypothèse d'une croissance perpétuelle des FCF, généralement estimée entre 2 et 3%.

Il y a cependant des analystes qui choisissent de ne pas calculer la valeur terminale, en partant du principe qu'il est aléatoire de prendre en compte le cash généré au-delà de 10 ans. Personnellement, j'utilise une hypothèse de croissance perpétuelle de 2%.

De toute façon, plus on est loin dans le temps, plus la valeur des FCF est fortement actualisée. En conséquence, les valeurs de FCF actualisés finissent par tendre vers 0 et donner une valorisation finale.

Je n’irai pas plus loin dans les explications car je ne veux pas rentrer dans un cours magistral. Si tu veux aller au-delà de cette explication, je te propose cet article en français. Attention, c’est technique.

⚡️ À noter

La méthode DCF est critiquée dans le monde de la finance notamment en raison de son imprécision car elle se base sur des projections futures, parfois assez lointaines.

De plus, la valeur terminale peut parfois représenter une proportion importante de la valorisation globale.

J’en parle souvent, c'est un concept clé en analyse fondamentale, surtout dans le cadre du modèle DCF.

Pourquoi utiliser les FCF plutôt que le résultat net ? Tout simplement parce que le résultat net ne reflète pas exactement le cash disponible pour l'entreprise. Le résultat net est influencé par de nombreuses écritures comptables, des ventes non encore encaissées, des dettes en attente, et n'inclut pas les investissements.

Bref, le résultat net comporte des limites. On lui préfère le FCF.

Le FCF peut être calculé à partir du tableau de flux de trésorerie (Cash Flow Statement en anglais) qui est un état financier que chaque entreprise cotée en Bourse doit publier.

La formule simplifiée à retenir est la suivante :

FCF = Cash Flow générés par l’exploitation (A) + Cash Flow générés par les investissements (B) - Rémunération en actions gratuites (C)

Voici un exemple avec les derniers chiffres publiés par Apple.

Le FCF est la trésorerie disponible une fois que l’entreprise a payé l’exploitation et les investissements. Il peut donc servir à financer le remboursement de la dette ou pour récompenser les actionnaires via des rachats d’actions ou des dividendes.

Dans cet exemple, en 2023, Apple a dégagé un FCF de : 110,5 Mds $ + 3,7 Mds$ - 10,8 Mds $ soit un total de 103,4 Mds $ en 12 mois (oui c’est énorme).

Il est important de noter que parfois, des ajustements peuvent être nécessaires, mais en général, cette formule reste valide pour la majorité des cas.

Avant de poursuivre, je voulais juste préciser qu’il existe d’autres méthodes de valorisation que je n’utilise pas. Je ne rentrerai donc pas dans le détail.

Il faut aussi savoir qu’en fonction du niveau de maturité de l’entreprise, différentes méthodes de valorisations sont adaptées. Par exemple, ce n’est pas possible de faire un DCF sur une entreprise qui génère structurellement un FCF négatif.

Méthodes de valorisation adaptées en fonction du niveau de maturité - Source : Brian Feroldi

Je ne m’intéresse qu’aux entreprises qui sont aux étapes 3 et surtout 4 dans la photo ci-dessus. En conséquence, j’aime bien utiliser le DCF et surtout son corolaire, le DCF inversé (je l’explique dans l’exemple plus loin).

Par ailleurs, comme j’aime diversifier les approches, j’utilise aussi la méthode du PER en estimant le BPA (Bénéfice par action) à un horizon moyen terme, souvent 5 ans.

Pour chacune de ces méthodes, je prends en compte deux scénarios : un équilibré et un pessimiste. Afin d’illustrer mon propos, je vais utiliser l'exemple d'Hermès dans la prochaine partie.

Comme j’en avais parlé dans l’édition où je notais les actions du CAC 40, Hermès est LA pépite de l’indice parisien. Pour rappel, elle obtient une note de 4,99/5 dans mon système de notation.

Toutefois, il est important de se rappeler que la qualité a un prix.

Prenons un scénario que je considère équilibré : en anticipant une croissance moyenne des FCF de 18%/an sur 10 ans (contre 23%/an sur les 5 dernières années) et un taux de rendement attendu de 10%/an, le juste prix de l'action Hermès serait d'environ 1500€. Selon ce scénario, l'action Hermès serait donc actuellement surévaluée de 23%.

Pour faire un DCF inversé, je dois modifier la "croissance moyenne prévue des FCF sur 10 ans" jusqu'à ce que le juste prix corresponde au prix actuel de l'action.

Ainsi, on remarque que, selon mes hypothèses, le marché attend d'Hermès une croissance impressionnante de 21%/an sur la prochaine décennie. C'est un taux de croissance élevé, même si il est légèrement moins élevé que celui des 5 dernières années.

Cependant, rien ne garantit que cette période exceptionnelle, notamment influencée par le contexte Covid, se poursuivra dans les 10 prochaines années.

Les attentes placées en Hermès sont donc particulièrement hautes, compte tenu de son prix actuel.

Parallèlement, j'applique également la méthode du PER pour estimer mon retour sur investissement sur cinq ans. Je calcule ce retour en estimant une croissance moyenne du BPA et en prévoyant un PER à l'horizon de cinq ans, tout en incluant le rendement du dividende pour calculer la performance totale sur cette période.

Bien que je privilégie le DCF, que je trouve plus fiable, j'aime confirmer mes analyses avec un retour attendu supérieur à 15% selon la méthode PER. C'est une règle personnelle qui me permet de valider mes valorisations, sans aucune prétention académique.

Par la suite, je prends aussi un scénario pessimiste et voici ce que ça donne pour Hermès.

Valorisation d’Hermès - Scénario pessimiste (S1 2023)

En examinant mon scénario pessimiste pour Hermès, nous observons que l'action apparaît actuellement extrêmement surévaluée de 88%.

Néanmoins, il est important de souligner que cette situation semble assez improbable étant donné le fort pouvoir de fixation des prix dont bénéficie Hermès.

Ensuite, j’aime bien prendre la moyenne des “Juste Prix” dans les 2 scénarios. En général, c’est ma cible de prix pour avoir une marge de sécurité. Evidemment, je ne suis pas à 0,5% près.

Ainsi, je serai très intéressé d’acheter Hermès à partir de 1250€ si les conditions restent inchangées.

Cette valorisation ne reflète que mon avis. Elle est basée sur les chiffres du 1er semestre. À la prochaine publication, il faudra réactualiser plusieurs données : le nombre d’actions en circulation, le BPA, le FCF et aussi les prévisions de croissance en fonction de ce qui apparaît dans la publication.

Pour ces 4 beaux dossiers du CAC 40, voici mes prix cibles sauf pour Air Liquide qui ne m’intéresse pas.

Hermes : 1240 €

L’Oréal : 300 € (de loin la plus surévaluée)

LVMH : 605 €

Air Liquide : 125 €

C’est un exercice relativement rapide de valorisation pour L’Oréal et Air Liquide que je connais moins bien qu’Hermès et LVMH.

Valorisation d’Hermès, L’Oréal, LVMH et Air Liquide

Voilà pour cette édition spéciale en collaboration avec Bourseko ! Je vous invite encore une fois à le suivre si vous avez apprécié son travail :

Si cela vous intéresse, l’offre Black Friday est disponible jusqu’au premier décembre ! Le lien est le suivant :

Quant à moi je vous dis à jeudi pour les abonnés premiums !

Autre question : Ou peut on trouver les informations BPA, retour sur investissement, rendement sur X années ? Merci

Bonjour, super article. Quand on parle de croissance sur 5 ou 10 ans c'est une croissance sur cette période ou chaque année ? (juste pour être certain d'avoir bien compris). Est ce que le modèle de simulation serait disponible pour tester tu certaines entreprises qui nous intéressent plus ? Merci