Avant-propos : Étant donné que certains d'entre vous font le pont, et par conséquent cet article sera moins vu, j’ai préféré reposter un article datant de février. Le prochain article sortira lundi prochain, et nous pourrons revenir sur le calendrier habituel (lundi et jeudi). Bonne lecture !

Comment une période économique difficile peut être une bonne nouvelle ? En tant qu’acteur des marchés, nous avons tendance à être obnubilés par les chiffres de croissance, de performance, de bénéfices… Et c’est bien normal ! C’est notre capital (ou celui d’un tiers pour les professionnels) que nous gérons, et pour mener à bien notre mission, c’est bien ces données que nous prenons en compte.

Mais il y a des bénéfices qui ne sont pas quantifiables.

Bienvenue dans The Macronomist, si on vous a fait suivre ce mail je vous invite à vous abonner !

Commençons par définir ce qu’est une stagflation.

Selon Investopedia, la stagflation est un cycle économique caractérisé par une croissance lente et un taux de chômage élevé accompagnés d'inflation. Les responsables de la politique économique trouvent cette combinaison particulièrement difficile à gérer, car tenter de corriger l'un des facteurs peut en exacerber un autre.

Stagflation est la contraction de “stagnation” et “inflation”.

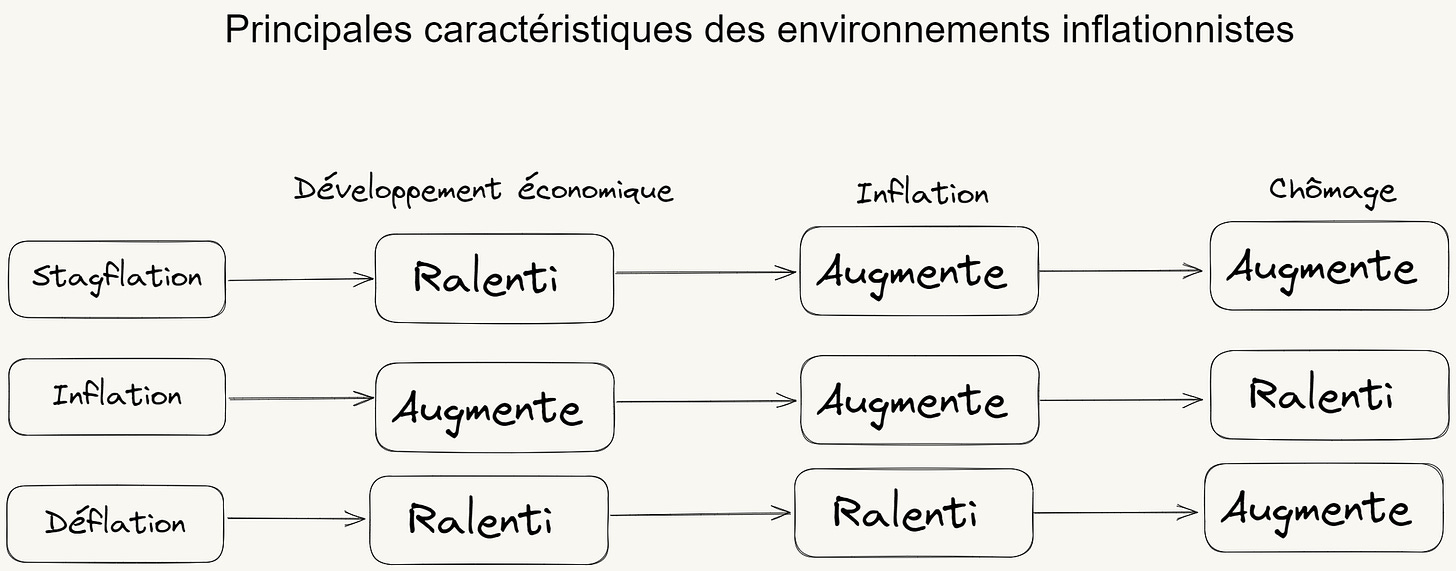

Voici les principales caractéristiques des environnements inflationnistes :

Pendant une période de stagflation, les consommateurs dépensent davantage pour des articles tels que la nourriture ou les vêtements, tout en gagnant moins. Leur pouvoir d’achat est rogné par l’inflation, et cela pousse les citoyens à consommer moins, ce qui entraîne une baisse des revenus des entreprises, qui peut se répercuter sur l’ensemble de l’économie.

Prenons un exemple. Dans les années soixante-dix, plusieurs éléments entraînent une situation de stagflation : l’explosion des prix de l’énergie (le pétrole spécifiquement) la politique de plein-emploi et l’expansion monétaire qui l’accompagne et la guerre du Vietnam entraîne l’économie américaine dans une longue et douloureuse période de stagflation.

En 1980, le chômage atteint 7.2% (et marque un sommet deux ans plus tard à 10.8%), et les taux de la Banque Fédérale Américaine atteignent quant à eux 20%.

Dans cet article de AP News, nous apprenons que la banque mondiale s’inquiète d’une nouvelle période de stagflation. Effectivement, les liaisons à faire avec la période actuelle sont évidentes :

La masse monétaire a explosé depuis 2020 à cause des nombreux plans de relance

Explosion des prix de l’énergie causée par la guerre Ukraine - Russie

Finalement, nous nous retrouvons, deux ans après cette crise du Coronavirus, avec une dette record et une inflation toujours élevée, et des perspectives de croissance très faible, à 2.9% selon le FMI.

C’est le prix à payer du quoi qu’il en coûte des différents politiques ces dernières années.

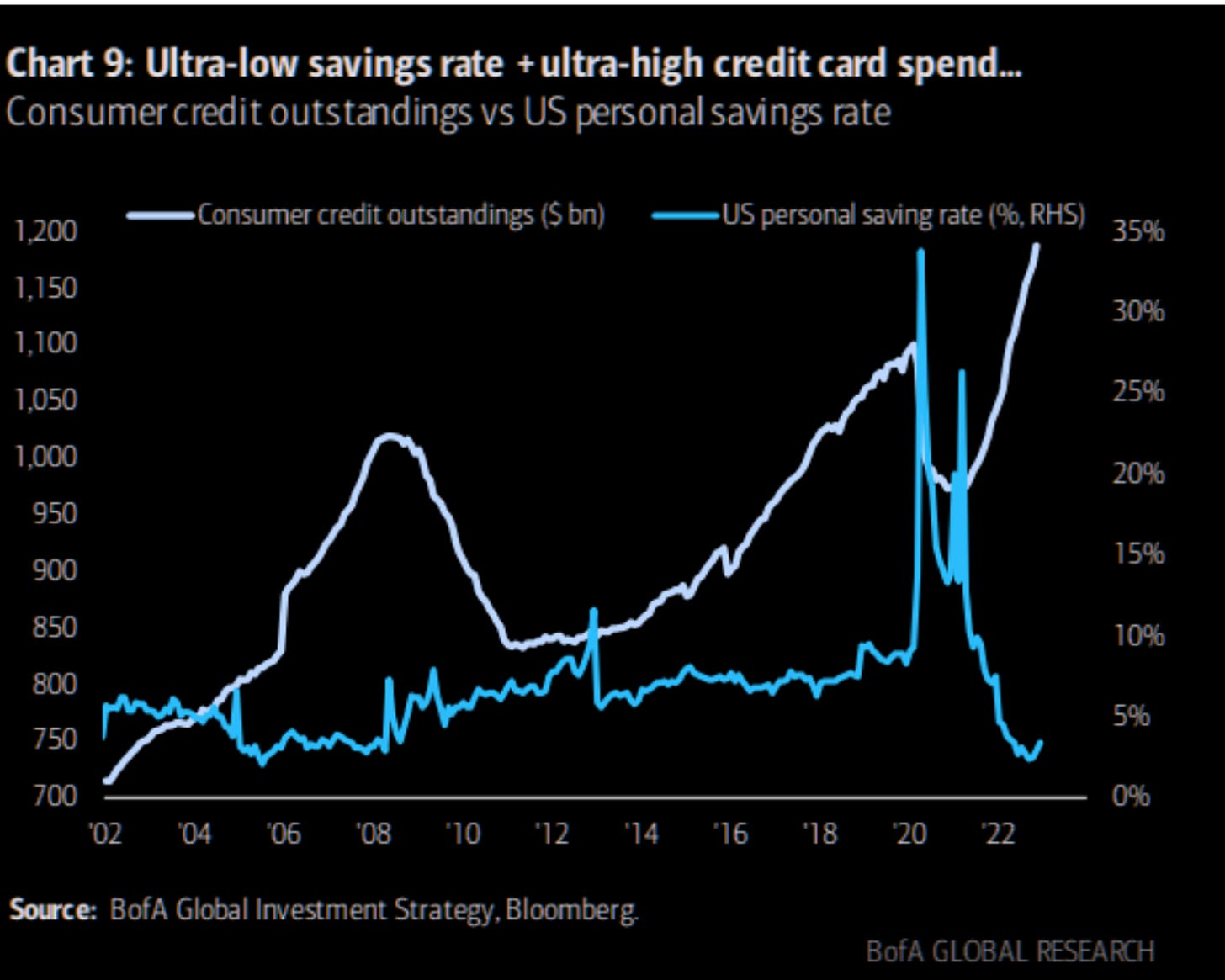

La stagflation est un énorme problème pour les classes moyennes et basses, qui souffrent davantage de cette perte de pouvoir d’achat ; selon CNBC, 62% des Américains vivent de salaire en salaire. Dans un même temps, le crédit à la consommation atteint un sommet, et le taux d’épargne personnel descend à un plus bas historique.

Le problème, c’est que comme nous l’avions déjà remarqué, la FED a tendance à prendre des choix en fonction d’indicateurs en retard, comme le chômage.

Sauf que des citoyens endettés et du chômage finiront inexorablement par causer une crise du crédit car les citoyens ne pourront plus rembourser, à une époque ou s’endetter est justement très cher. Et le chômage peut se tasser longtemps, avant de grimper très vite :

Comme nous pouvons le voir sur le graphique ci-dessus, le chômage connaît généralement une première petite hausse, afin d’en faire une deuxième bien plus importante. La FED pourrait donc (et va très probablement) agir en panique et baisser les taux au moindre signe de hausse du chômage. Il faudra simplement espérer que, comme d’habitude, il ne sera pas trop tard.

Le risque est donc multiple, en plus de la stagflation nous pourrions avoir affaire à une crise de la dette.

Voyons à travers en fonction des périodes, comment réagissent les différentes classes d’actifs.

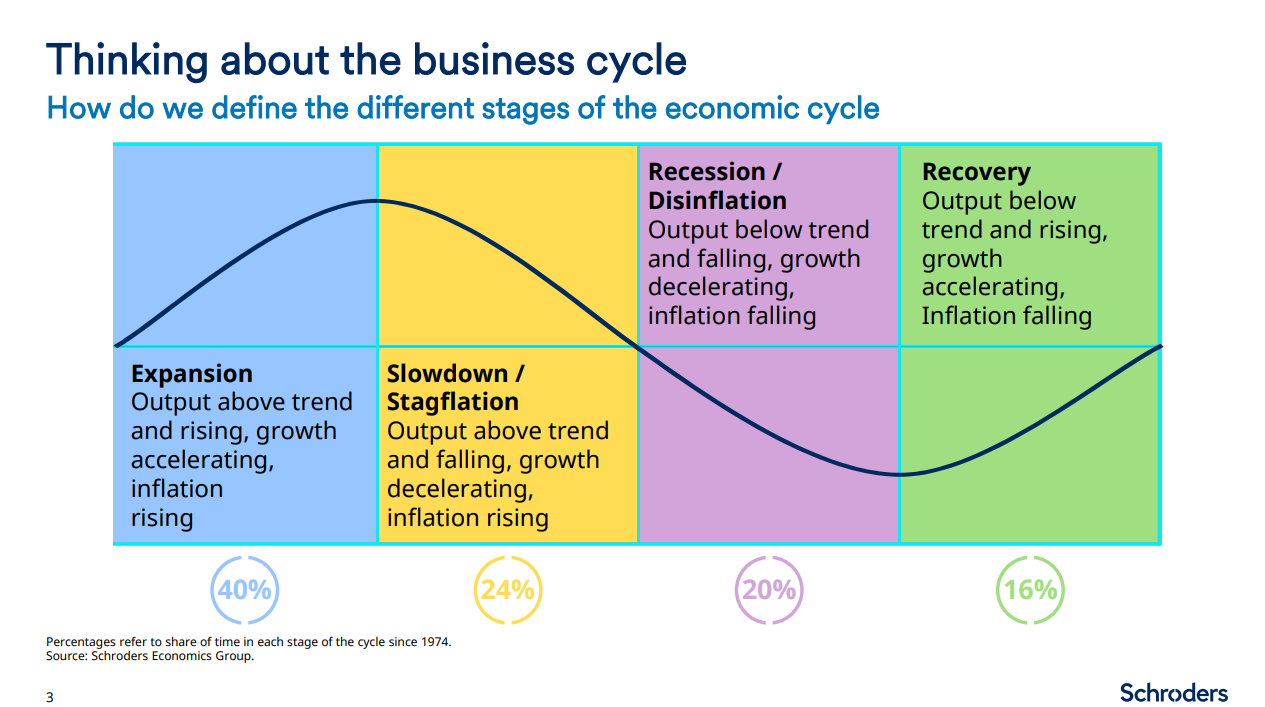

Voilà comment Schroders défini les cycles économiques :

Dans un premier temps la période d’expansion qui a mon sens s’est terminée en 2021.

La reflation ne doit pas être confondue avec l’inflation. La reflation est l’acte de stimuler l’économie en augmentant la masse monétaire.

Au travers de ce tableau, à mon sens, nous sommes actuellement dans une période de transition entre la reflation et la stagflation.

Les bons du Trésor Américain, court ou long terme, stagnent voir se replient légèrement.

Sur l’année 2022, les indices américains se sont très nettement repliés.

L’or gagne 7%.

Les matières premières performent très bien

Les REITs (Real Estate Investment Trusts, l’immobilier) sont corrélés aux indices, et performent aussi bien que ces derniers.

On peut pourtant dire qu’on se rapproche bien plus de la période de stagflation que de la période de reflation. Cependant, l’erreur ici est que dans une période de stagflation le chômage grimpe, ce qui n’est pas (encore ?) le cas.

Les autres périodes sont incompatibles avec la période actuelle. Les obligations d’état sont pour la majorité vendues, et les matières premières performent très bien ce qui rend incompatible les deux autres périodes.

Ce ne sont évidemment que des suppositions. Peut-être qu’un nouveau paradigme se met en place. Avant la stagflation des années soixante-dix, les économistes pensaient qu’une augmentation du chômage signifiait forcément une baisse de l’inflation et inversement.

Comme je l’ai déjà dit, l’économie est une grande roue et les décisions monétaires prennent du temps à être digérées.

Si vous avez l’œil, dans le tableau précédent, vous avez pu voir “goldilocks”. Pour être honnête, c’est un terme que j’ai appris en faisant mes recherches pour cet article, ce qui prouve encore une fois qu’écrire est un des meilleurs exercices pour apprendre, comme pour structurer ses idées.

En 1992, David Shulman, économiste américain pour Salomon Brothers, développe la théorie de l’économie de boucle d’or (goldilocks economy).

Une économie ni trop chaude, ni trop froide, comme le bol de soupe choisi par boucle d’or dans le conte des frères Grimm. Concrètement, elle signifie une économie qui progresse sans excès, avec une inflation contenue autour des deux pourcents, et une politique monétaire souple.

Cette expression a été utilisée à deux reprises par la suite :

Robert Reich, ancien secrétaire au travail de Bill Clinton, qui caractérise l’économie américaine des années quatre-vingt-dix (peu après la période de stagflation) de “goldilocks economy”.

Ben Bernanke, président de la Banque Fédérale Américaine de 2006 à 2014. Il utilise l’expression Goldilocks Economy pour qualifier l’économie américaine en février 2007, quelques mois avant la crise des subprimes. Une très belle démonstration de la citation suivante :

La seule fonction de la prévision économique, c’est de rendre l’astrologie respectable.

John Kenneth Galbraith

C’est donc ce type d’économie à laquelle nous pouvons nous attendre, que la récession sera passée.

Et selon notre tableau précédent, il faudra s’exposer aux actions et à l’immobilier.

Mais la période actuelle peut être (et sera probablement) longue et douloureuse. Le meilleur indicateur est pour moi celui des matières premières, qui devraient sérieusement ralentir à l’approche des beaux jours. En voici quelques-unes que j’ai dans ma liste de surveillance :

Or

Fer

Cuivre

Lithium

Café

Argent

Pétrole

Maïs

Blé

Le pessimisme que nous voyons autour de nous ces derniers mois peut être anxiogène, mais il n’est probablement qu’un pas douloureux dans une dynamique positive pour l’humanité.

Pour rester dans la comparaison avec les années soixante-dix, la stagflation de ces années avait permis quelque chose oh combien important ces dernières décennies : l’institutionnalisation des normes environnementales, ayant forcé les USA à se débarrasser de sa pollution industrielle. Ces investissements pour l’assainissement n’ont pas généré de bénéfices, ni même de productivité, ils ont pourtant profité au bien commun. Nous n’avons pas réellement d’information sur la qualité de l’air et de l’eau en 1970 car l’agence américaine de protection de l’environnement a été créée à la fin de cette année.

Contrairement à nos usines européennes, les USA n’avaient pas construit leur base industrielle après la guerre, et donc aux normes modernes pour l’époque. Les retombées de ces investissements ont pris 10 ans à être mesurés, mais ils sont bien réels.

En guise de témoignage, quelques photos de grandes villes américaines ces années.

Vous pouvez voir l’étendue des dégâts écologiques de ces années dans cet article de Bloomberg.

Cette fois-ci, due à la crise énergétique, l’écologie sera sûrement un problème de seconde zone. Mais la démondialisation force tout de même à faire un pas vers une dimension plus écologique : la relocalisation de la chaîne de production. Dans chaque crise nous pouvons tirer quelque chose de bon, et cette fois-ci, ce n’est probablement pas différent.

Je poste sur Instagram les graphiques les plus importants à retenir.

Si vous avez apprécié cet article, n’hésitez pas à le partager, aimer et vous abonner.

Et si vous avez des retours ou des questions, vous pouvez répondre à ce mail ou m’écrire à kolepibtc@gmail.com

À lundi !