Les semaines passent et nous voilà déjà au début de la semaine des résultats du premier trimestre de l’année 2023. Une année qui a évidemment été marquée par un premier événement de liquidité. Comment les consommateurs réagissent-ils aux déboires bancaires, et à quoi s’attendre pour cette saison des résultats ? C’est ce que nous allons voir aujourd’hui.

Bienvenue dans The Macronomist, si on vous a fait suivre ce mail je vous invite à vous abonner !

Dans le document de la dernière minute de la FED de mars 2023, nous pouvons lire :

“Quelques participants ont observé que les mesures à haute fréquence du sentiment des consommateurs n'avaient pas encore montré de changement significatif à la suite des récents développements dans le secteur bancaire”.

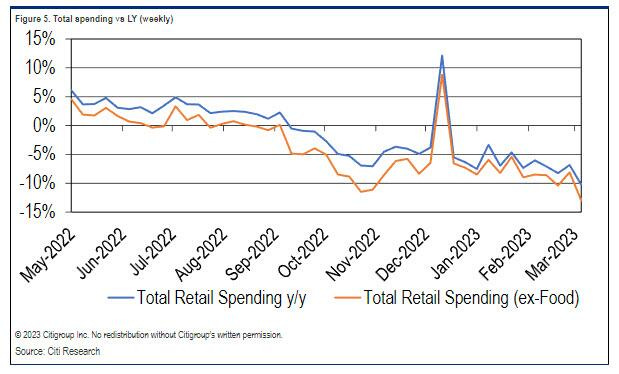

Pourtant, les dépenses de consommation personnelle sont en chute libre depuis le mois de mars comme nous pouvons l’observer avec le graphique ci-dessous.

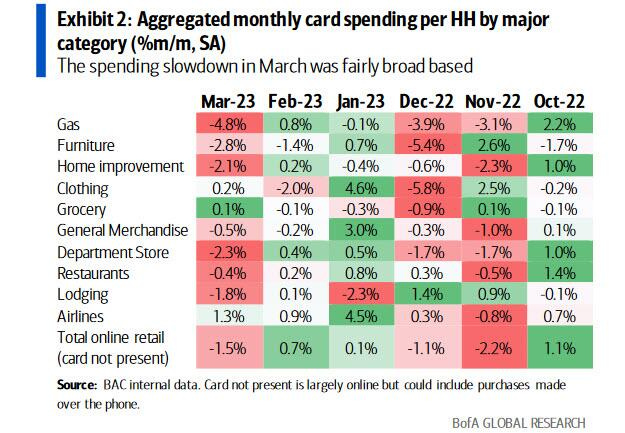

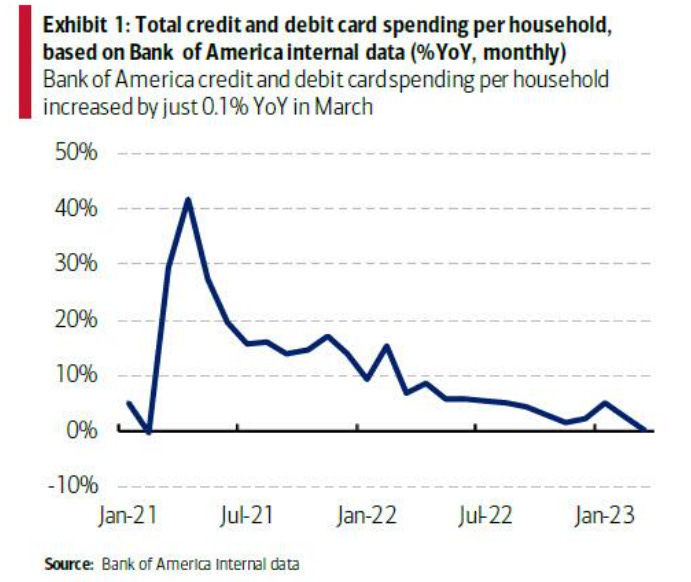

Et les dernières données fournies par la Bank of America (BoFa) dévoilent un net repli des dépenses par carte sur le mois de mars, de 1.5%.

L’énergie, l’amélioration de l’habitat et les grandes surfaces ont été les secteurs les plus touchés. Je vous invite également à retenir que les dépenses dans les épiceries sont les seules ayant (légèrement) augmentées, c’est une donnée qui nous servira dans la suite de cet article.

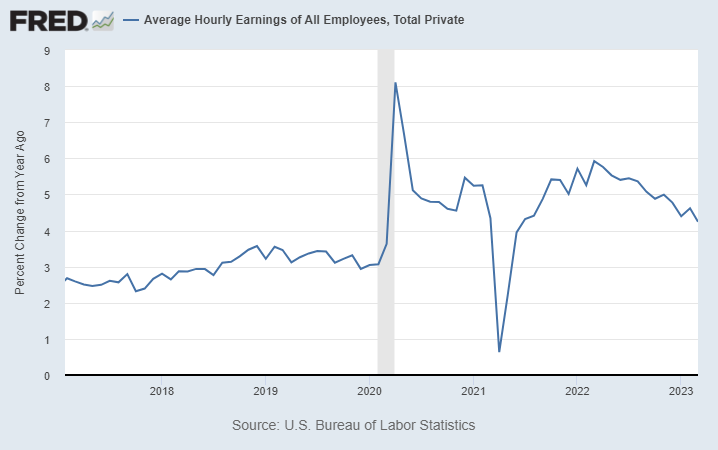

Les consommateurs sont donc potentiellement stressés par les déboires bancaires ? Rien n’est moins sûr, ce n’est pas forcément cet événement qui a fait chuter les dépenses des citoyens américains. Nous pouvons voir que la croissance des salaires ralentie, mettant sous pression la consommation.

Comme expliqué dans cet article de Bloomberg, le ralentissement des salaires pèse sur les dépenses. Ci-dessous le graphique de la variation sur 1 an du gain moyen par heure de tous les employés.

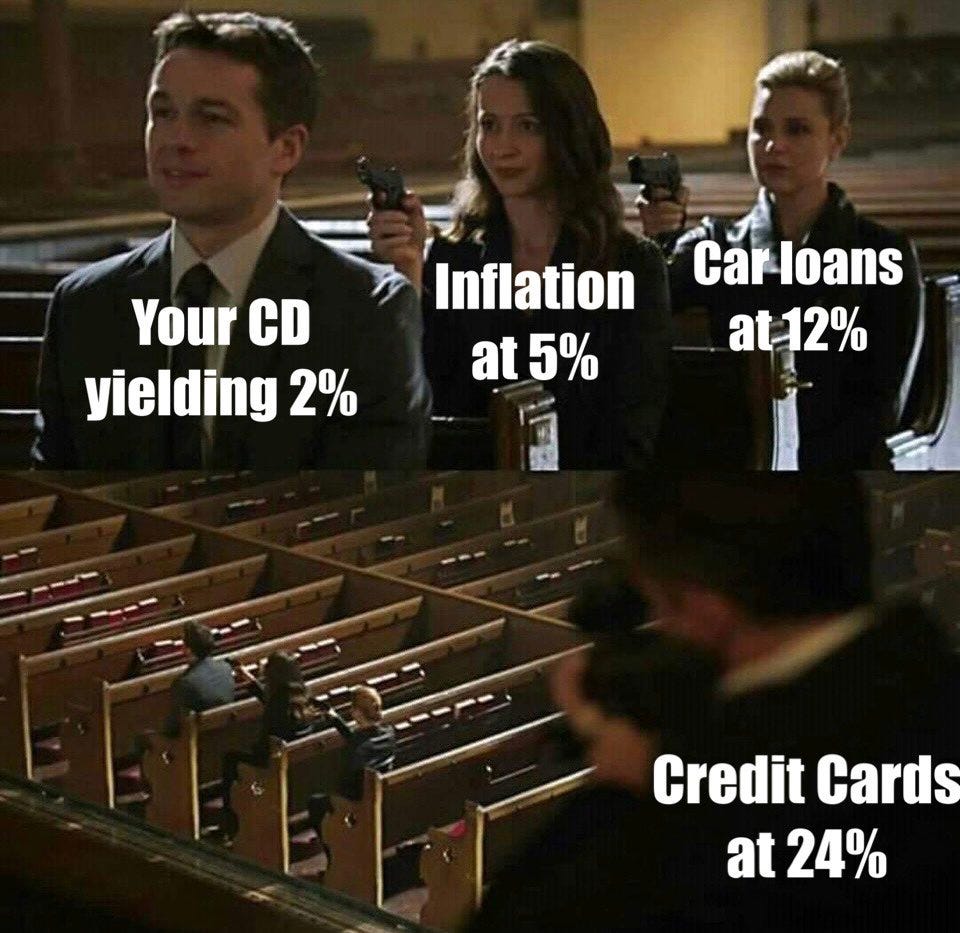

La dernière note de la Bank of America (BofA) explique que la croissance des salaires a expliqué la résilience de la consommation en 2022, ce qui a permis aux consommateurs de dépenser même avec une inflation très élevée. Mais depuis quelques mois désormais, le gain moyen par heure dans le secteur privé s’effondre ce qui pèse sur le pouvoir d’achat des consommateurs.

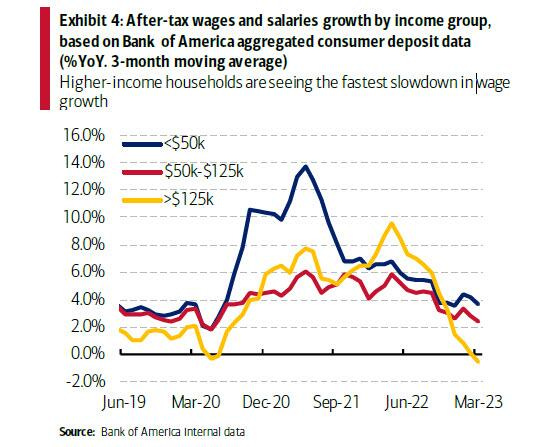

Les ménages à hauts revenus sont ceux qui résistent le moins : la croissance de leur salaire est même négative pour la première fois depuis mars 2020.

Ce qui est cohérent avec ce que nous avions déjà observé en début d’année, le gel des embauches et les suppressions d’emplois dans le secteur technologique et financier exerce une pression à la baisse sur le salaire des cols blancs.

Mais les salariés à hauts revenus ne sont pas les seuls à subir les courants inflationnistes.

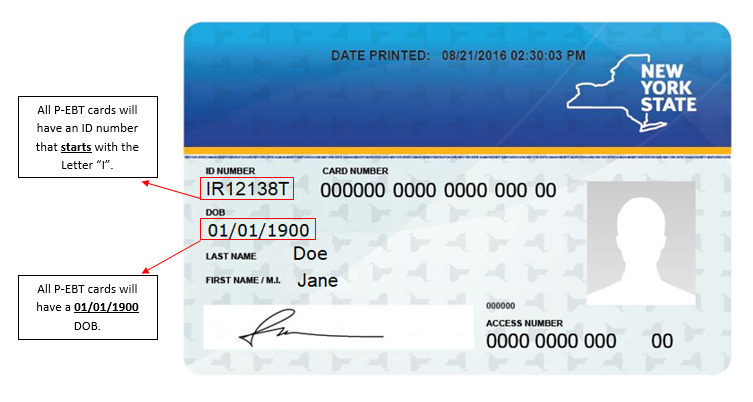

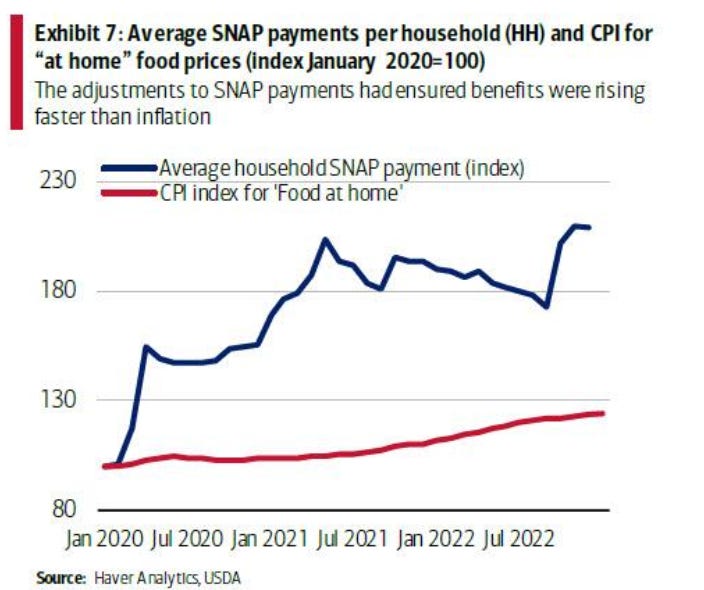

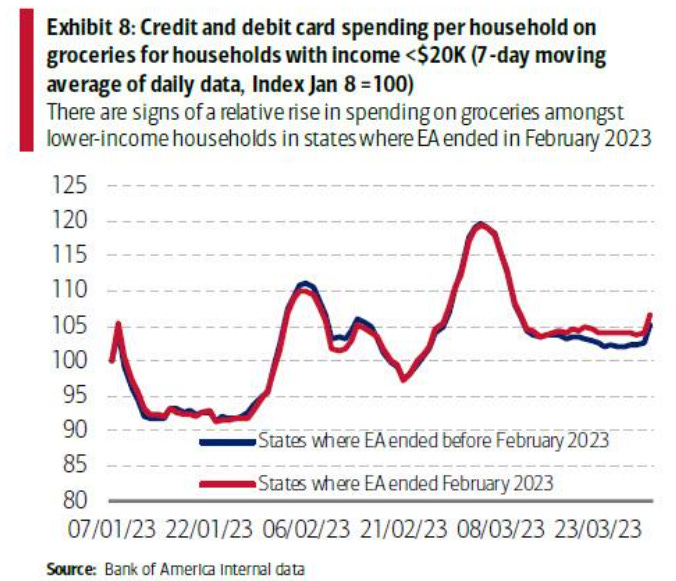

L’allocation SNAP (Supplemental Nutrition Assistance Program) est une allocation conçue pour aider les personnes à faible revenu à acheter de la nourriture. Avec la pandémie de COVID récente, le ministère américain de l’agriculture a autorisé les états qui le souhaitent, à augmenter ces prestations de 40% jusqu’en février 2023. 33 états ont alors fait le choix de continuer cette aide exceptionnelle jusqu’à cette date.

Cette allocation a été particulièrement pour des millions de foyers américains, au fur et à mesure que l’inflation sur les produits alimentaires a explosé.

Ce programme d’aide exceptionnel s’est donc arrêté le mois dernier, et de plus en plus de foyers américains sont forcés d’utiliser leurs (faibles) revenus pour payer les denrées alimentaires, comme le montre le graphique suivant. Un élément qui corrèle avec le graphique numéro deux de la première partie, ou les dépenses par carte en épicerie ont été soutenus.

Et la Bank of America nous montre désormais que les dépenses totales des cartes de crédit et débit s’effondrent sur une année.

La saison des résultats arrivant cette semaine, avec des grands noms comme Netflix, Bank of America, Goldman Sachs ou encore Tesla, cela pourrait inquiéter. Mais je pense que les données que nous avons vues ci-dessus sont trop récentes pour impacter lourdement les résultats du premier trimestre.

Parlons de la saison des résultats. Beaucoup d’entre vous le savent, la earning saison est un mois ou les entreprises cotées en Bourse dévoilent leur résultat. C’est une période qui amène son lot de volatilité, et cela tombe bien car les marchés sont très calmes en ce moment, nous en avions discuté la semaine dernière.

La BoFa met en garde sur la prochaine saison des résultats. Ils s’attendent à ce que les bénéfices annoncés soient en phase avec les attentes, mais toujours en recul.

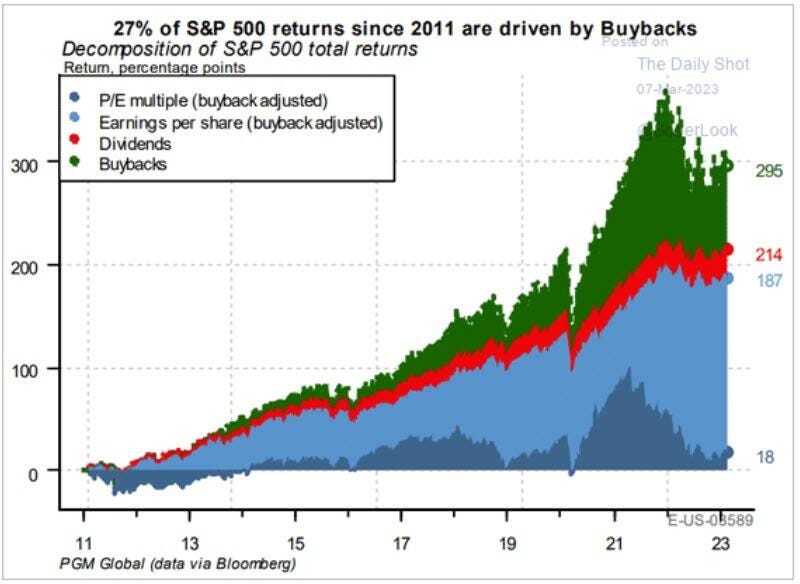

La politique monétaire restrictive devrait peser sur les dépenses d’investissement (CAPEX) et les rachats d’actions. Les rachats d’actions ont été un élément prépondérant dans le soutien de la hausse des cours, poussé par des taux d’intérêt artificiellement bas.

Le SLOOS a tendance à précéder de deux trimestres la croissance des ventes du SP500, nous pouvons donc nous attendre à un nouveau ralentissement de la croissance des ventes, une information dont le marché ne semble pas (encore ?) tenir compte.

Nous avions déjà parlé du SLOOS dans cet article, mais je vous le rappelle tout de même :

Le SLOOS représente quant à lui le “Senior Loan Officer Opinion Survey”, ou l’enquête d'opinion auprès des agents de crédit. C’est un sondage trimestriel réalisé par la FED pour évaluer leur opinion sur les conditions de crédit.

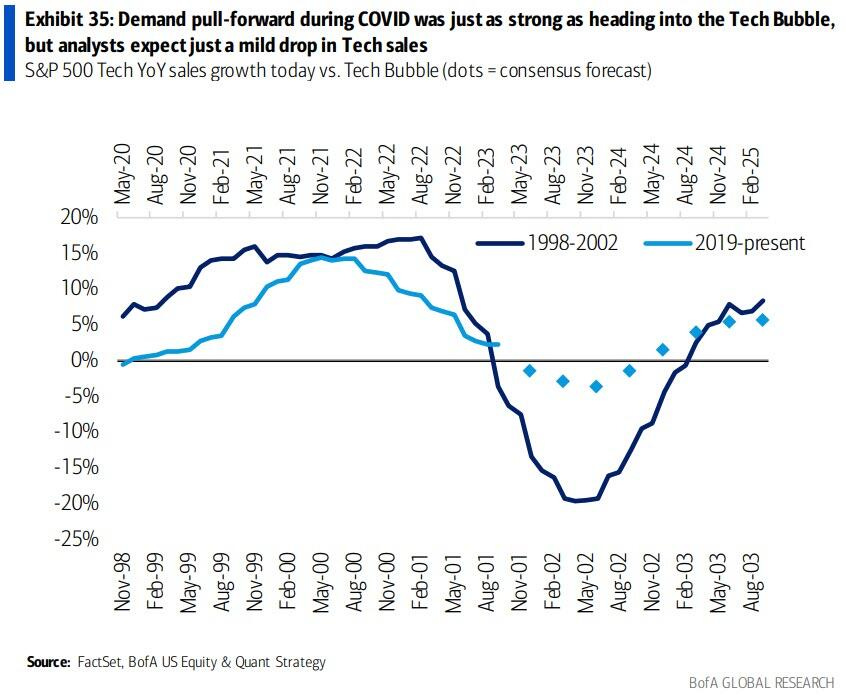

Le sale growth (la variation du chiffre d’affaires) des actions technologiques du SP500 nous montre une similitude avec la bulle des dotcom, à la fin des années quatre-vingt-dix. Les investisseurs semblent sous-estimer la dépendance de l’industrie technologique à la santé économique.

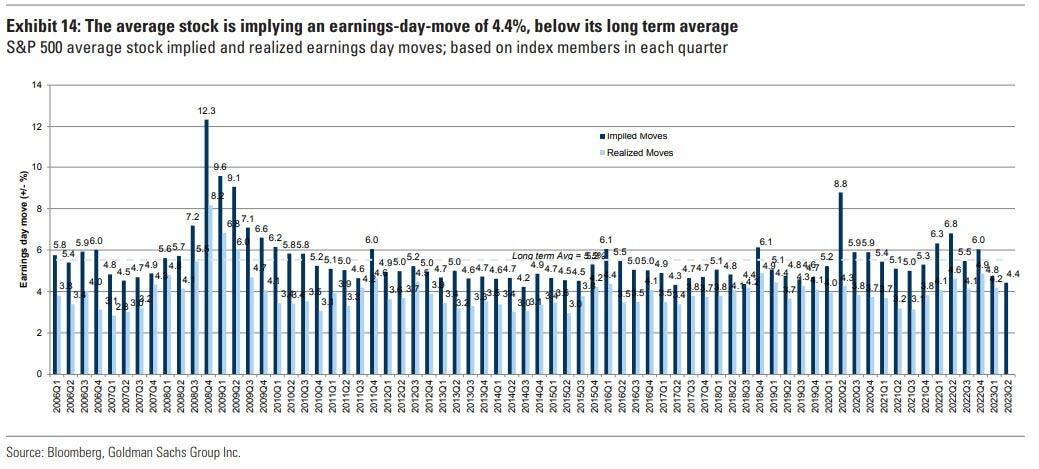

Bien que la saison des résultats arrive, Goldman Sachs indique que le marché des options est particulièrement calme, avec une volatilité implicite (qu’on pourrait traduire par volatilité attendue) de seulement 4.4% en moyenne. Un niveau particulièrement bas si nous nous référons à l’historique.

Cet article était dense, avec beaucoup de graphiques afin d’étayer mes propos. Pour ma part, je m’attends toujours à une récession à venir au cours des prochains mois (troisième trimestre 2023 ?). Si vous voulez connaître davantage mon point de vue, je vous invite à lire l’article sur l’immobilier commercial ainsi que celui sur la fuite des liquidités vers le marché monétaire qui est tout aussi important.

Si vous avez apprécié cet article, n’hésitez pas à le partager, aimer et vous abonner. C’est ce qui m’aide le plus !

Et si vous avez des retours ou des questions, vous pouvez répondre à ce mail ou m’écrire à kolepibtc@gmail.com

Et à jeudi !

Salut, comme tu le soulignes, c'était un peu plus dense, mais on n'en demande pas moins !

Au passage, comme t'avais précédemment abordé le chômage, je te partage cet article qui démontre que la majorité des récessions débutent via une hausse du chomdu dans le secteur manufacturier et celui de la construction : https://epbresearch.com/yes-the-cycle-still-cycles/

C'est pertinent et très intéressant !

À bientôt.