Dans l’optique d’un futur épisode de The Macronomist, je vous invite à poser vos éventuelles questions à ce lien. Merci d’avance et bonne lecture !

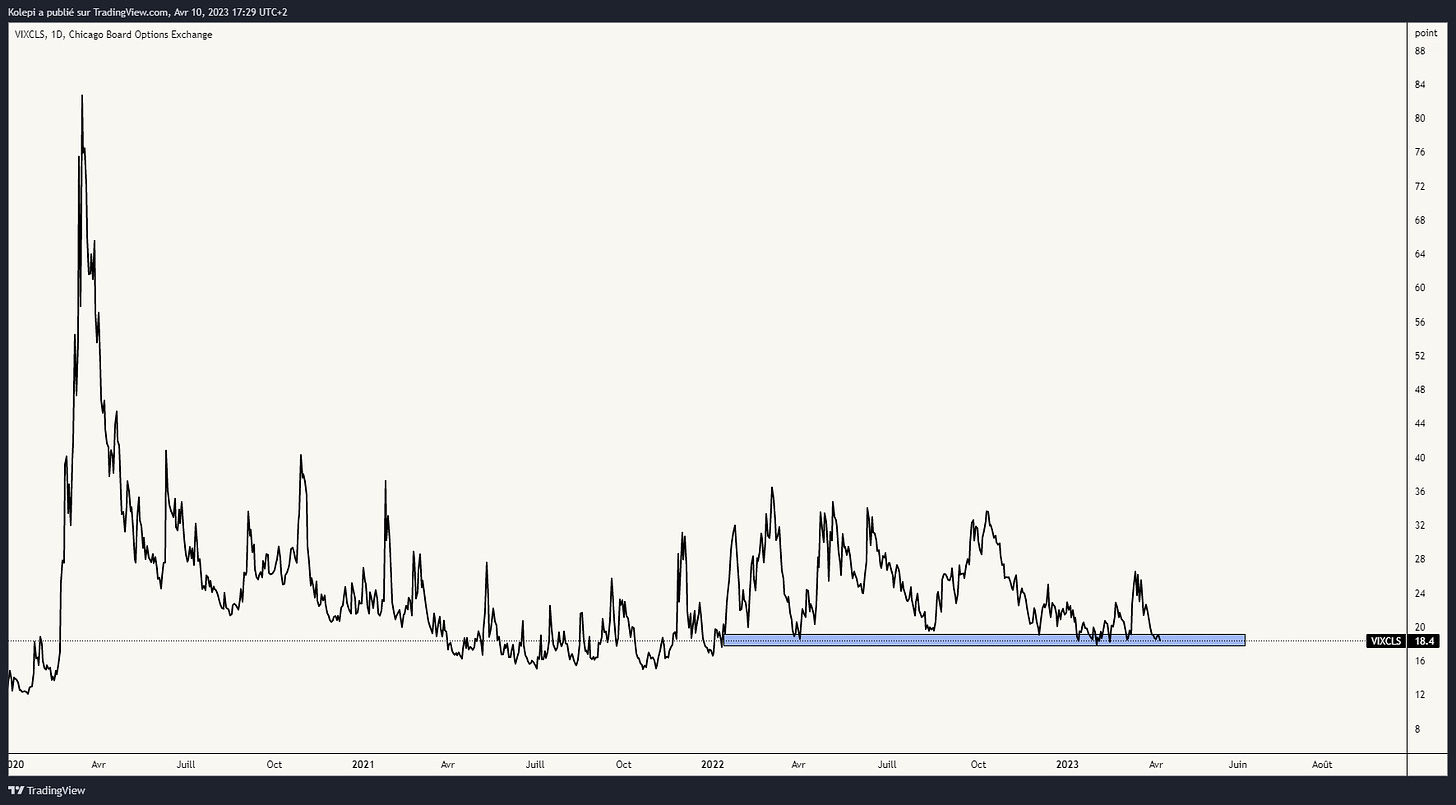

SVB et Crédit Suisse ayant secoué la sphère financière ces dernières semaines, le marché semble désormais se stabiliser. En amont de la Earning Season du premier trimestre de l’année 2023, le marché est très calme, et c’est le moment idéal pour préparer la prochaine période de volatilité.

Bienvenue dans The Macronomist, si on vous a fait suivre ce mail, je vous invite à vous abonner !

Comme nous le voyons sur le graphique précédent, le VIX (indice de volatilité du SP500) est à un niveau particulièrement bas depuis quelques jours.

Je m’attends à de nouveaux problèmes dans la sphère financière, notamment lié à l’immobilier commercial comme nous en avons parlé dans cet article :

Je vous invite à lire cet article, qui explique ma vision actuelle des choses. Mais d’un autre côté, nous avons plusieurs narratives positives possibles à court terme, pour le mois d’avril.

Une amélioration positive de l’économie et un ralentissement de l’inflation prononcé (les chiffres de l’inflation aux USA sortiront ce mercredi à 14h30 heure française).

La consommation reste résiliente. Les licenciements que nous avons observés dans cet article restent pour le moment des licenciements de cadre, et non d’ouvrier. Sans voir des licenciements significatifs dans un contexte de chômage particulièrement bas, l’impact sera bien moins fort sur la consommation global.

Les problèmes de liquidité récents (SVB & CS) peuvent presser la FED à réduire les taux. Nous pouvons ajouter à cela le récent programme BTFP, qui a annihilé 4 mois de Quantitative Tightening en quelques jours. Entre autres, ces nouvelles sont positives pour les actifs risk-on.

Tout ceci pourrait se transformer en une configuration “boucle d’or”, une économie ni trop chaude, ni trop froide.

Dans cet article, j’avais écrit :

“C’est pour cela que je m’attends à un rebond du SPX dans les prochaines semaines, jusqu’aux 4100-4200 points.”

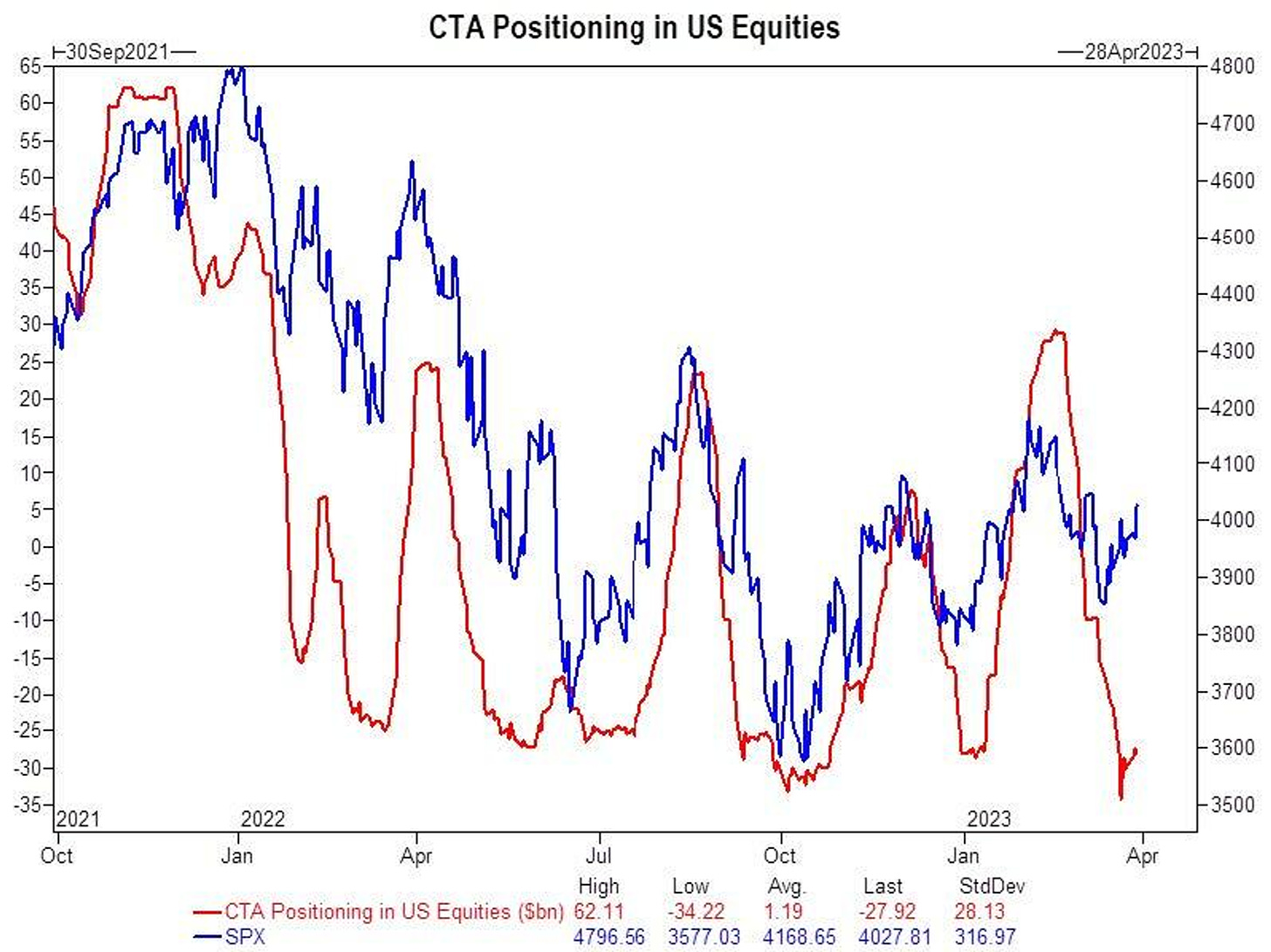

Tout en mentionnant que le positionnement short exacerbé me paraissait trop dangereux pour être baissier ici.

Mon idée se révèle jusqu’à présent pertinente. Je pense que l’essentiel de la hausse est désormais terminé, bien que nous puissions encore pousser le prix légèrement avec des données convaincantes sur l’inflation.

Si tel est votre pensée, et compte tenu du faible coût des options étant donné que la volatilité est particulièrement faible, il peut être pertinent de jouer sur ces dernières. Si vous pensez qu’il reste une légère hausse à réaliser, un call spread à horizon de fin avril peut être intéressant à jouer.

Attention, les options sont des produits dérivés complexes, et vous devez bien comprendre ce à quoi vous vous exposez à travers ces dernières.

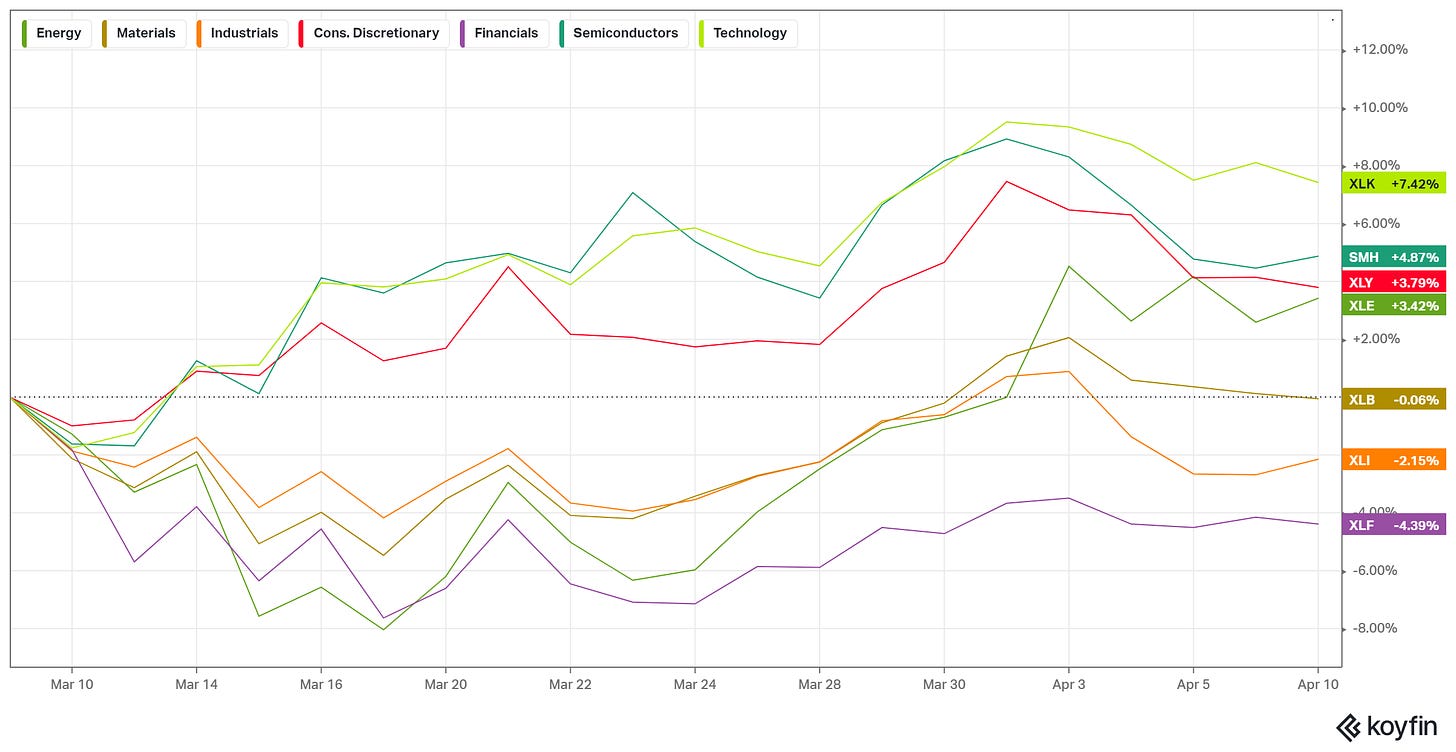

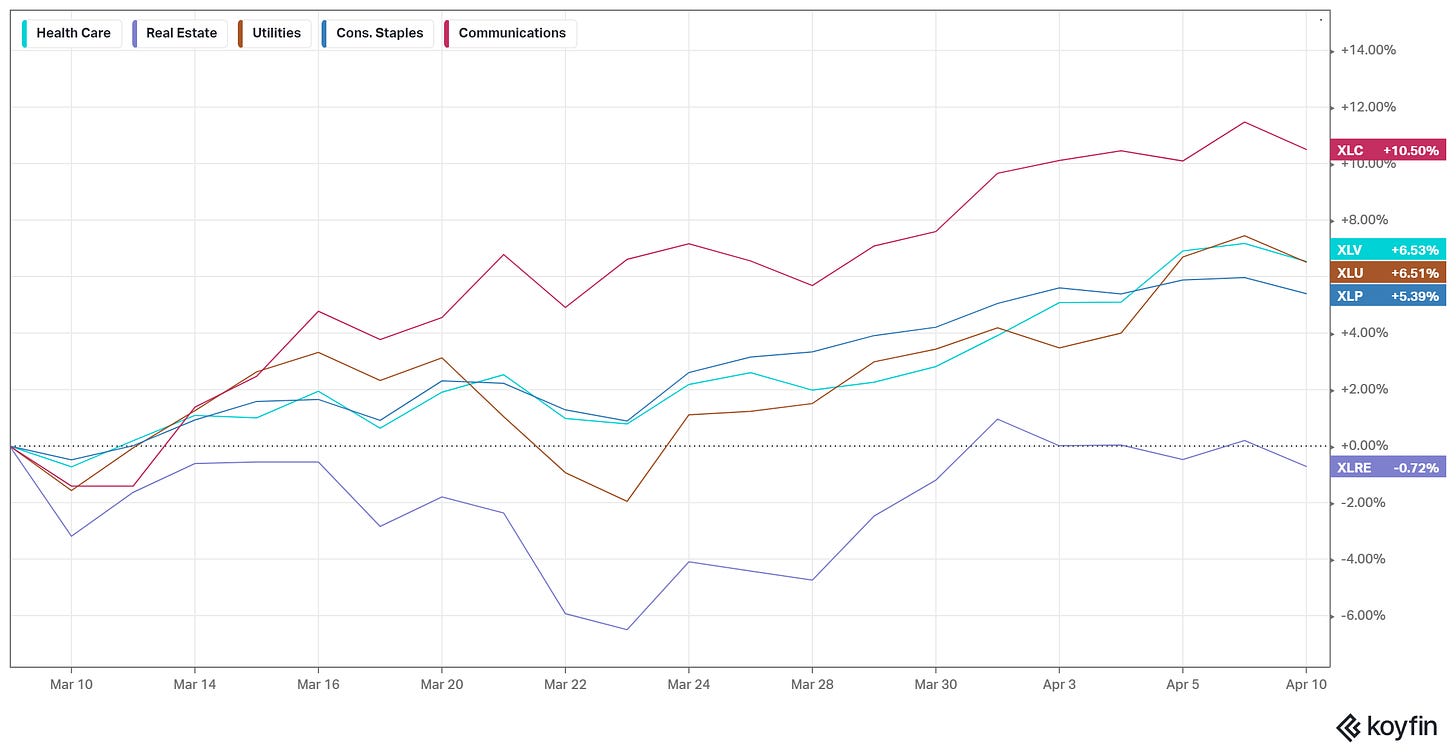

Ces derniers jours les intervenants se réfugient sur les valeurs défensives en délaissant les valeurs cycliques.

Une fuite vers la sécurité, qui explique aussi la forte résilience du CAC40, l’indice français est exposé à hauteur de 27% à des valeurs autour du luxe. Ces valeurs ont un fort pouvoir de fixation des prix, ce qui leur permet de conserver des marges tout à fait convaincantes.

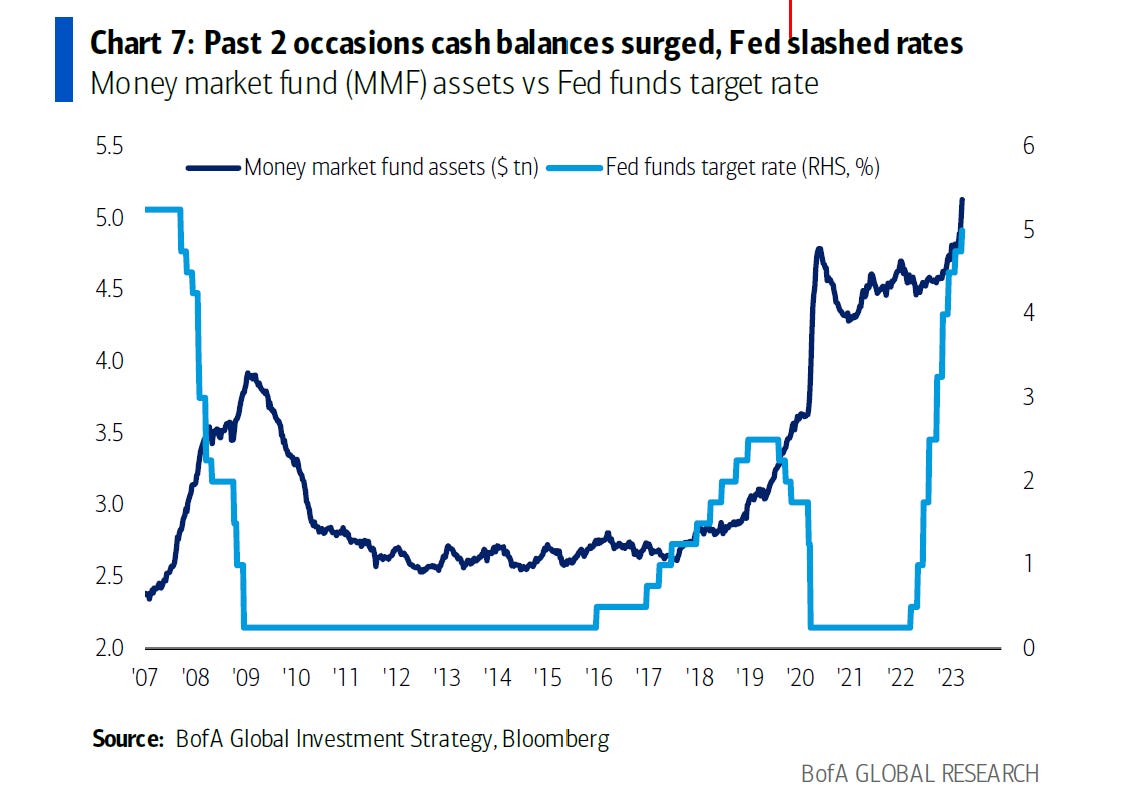

Comme nous en parlons depuis quelques semaines, les intervenants se réfugient aussi de plus en plus sur le marché monétaire. Un sujet sur lequel nous reviendrons en détail à travers un numéro dédié, probablement jeudi ou la semaine prochaine (ce numéro sera assez dense).

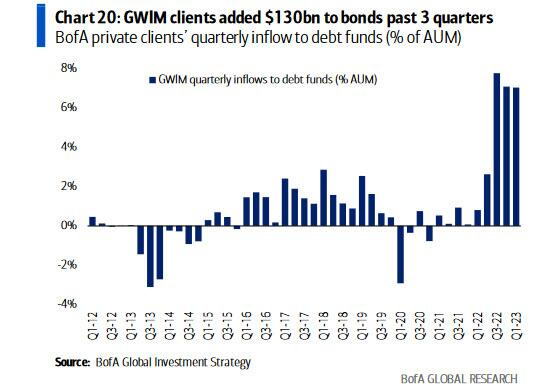

Par exemple, les clients de la BoFa (Bank of America) se sont réfugiés dans les obligataires, à hauteur de 130 milliards sur les 3 derniers trimestres.

Des informations qui indiquent que les intervenants cherchent désormais à se couvrir, et les shorts restent toujours prédominants sur les marchés.

Je développe ici des idées, ne les suivez pas aveuglément. Ce n’est que mon humble opinion, et non un conseil en investissement.

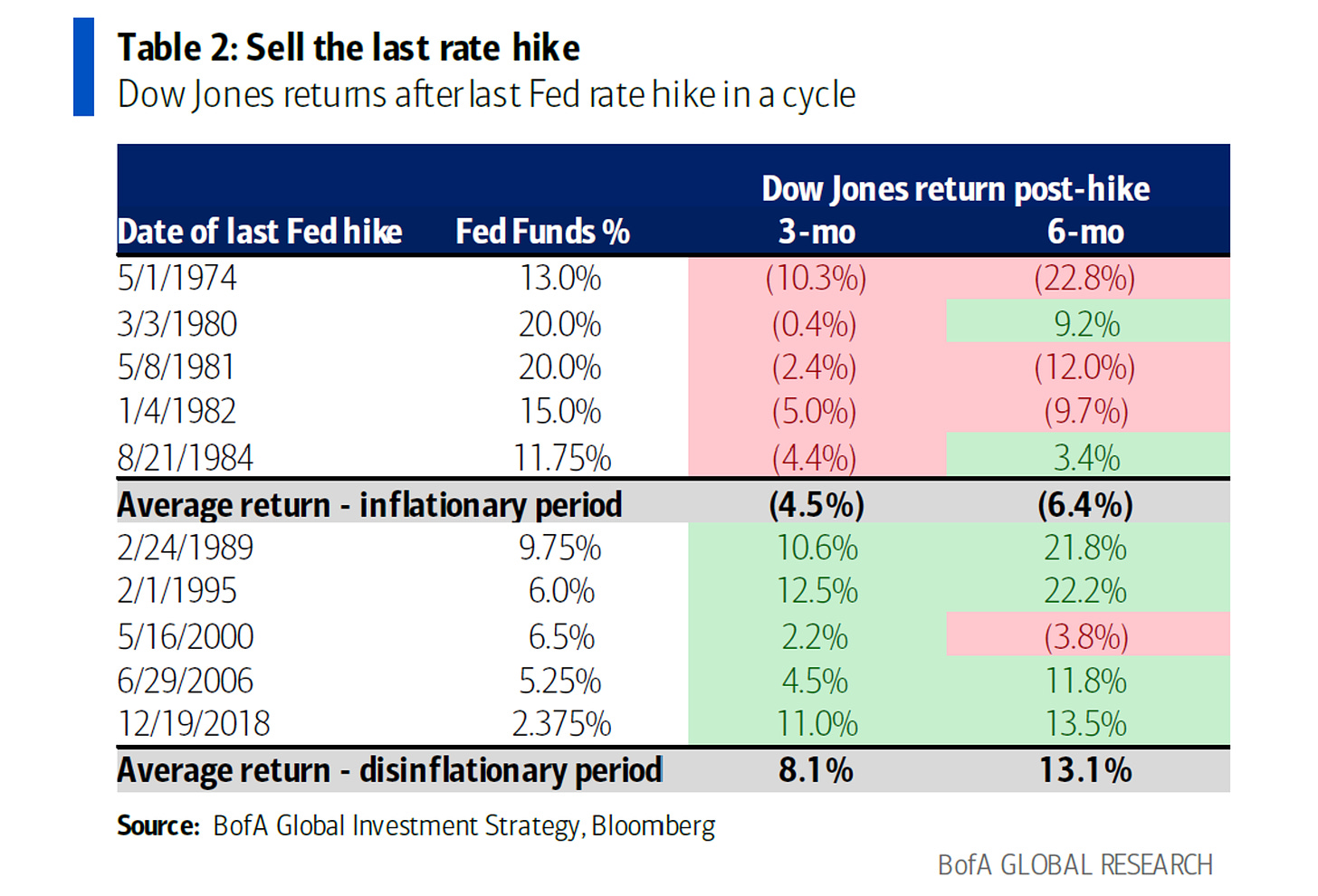

La FED devrait relever une dernière fois ces taux le 3 mai. Nous avons déjà remarqué que dans une période inflationniste, il est préférable de vendre la dernière hausse des taux plutôt que de l’acheter.

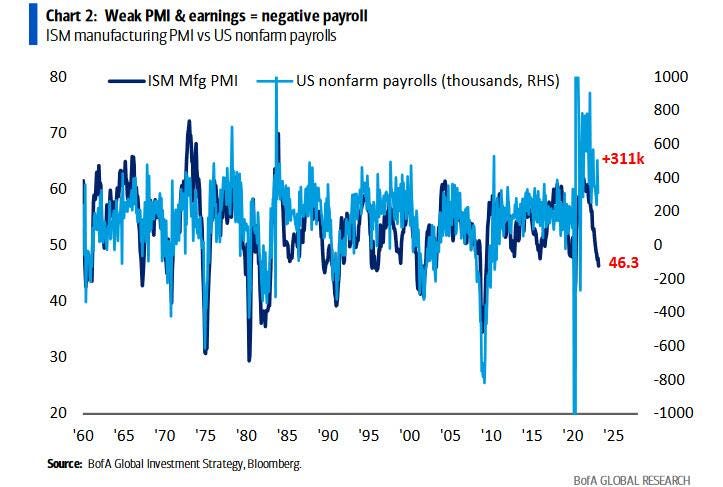

Même si mon timing a été particulièrement mauvais pour la sortie de l’article, je continue de penser que le chômage finira par remonter. En conséquence, la FED coupera agressivement ses taux, mais il sera trop tard. Nous voyons ici que la contraction de la fabrication (secteur manufacturier), commence à tendre aux environs de 45. Chaque fois que nous sommes passés en dessous des 45, une récession s’est profilée, et a été accompagnée par une hausse du chômage.

La première chose qui peut être intéressante dans le cas où la FED coupe ses taux agressivement, est d’être long sur les obligations américaines à long terme (10 ans et plus).

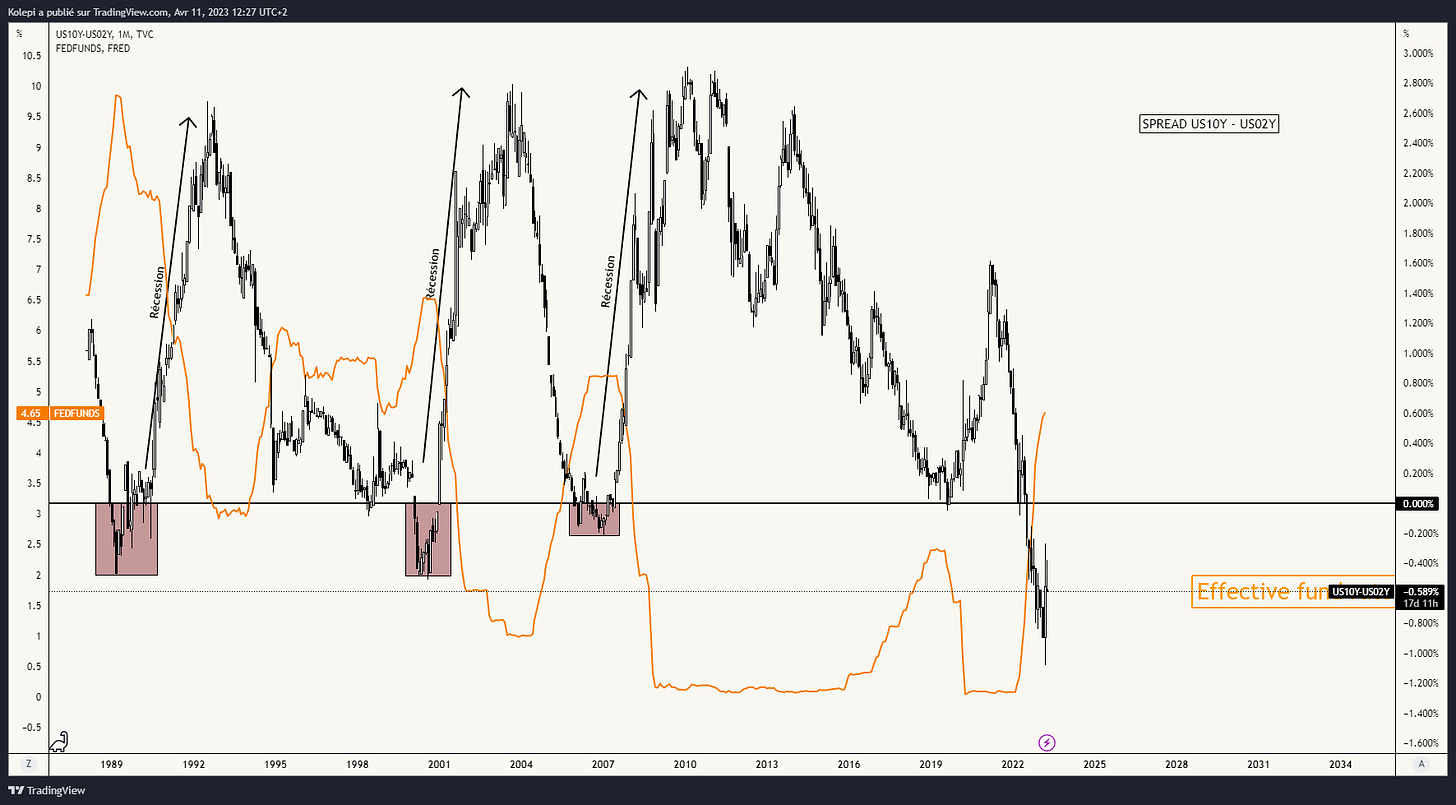

Quand la FED coupe agressivement les taux effectifs, les taux obligataires se replient. Pour rappel, la baisse du taux d’une obligation indique que l’obligation vaut plus chère.

Concernant les obligations, pour les plus techniques d’entre vous un pair trade saute aux yeux, c’est évidemment le long US10Y / Short US02Y.

Vous avez forcément vu passer cet indicateur “magique” qui a toujours annoncé une récession. Vous pouvez donc agir sur ce dernier.

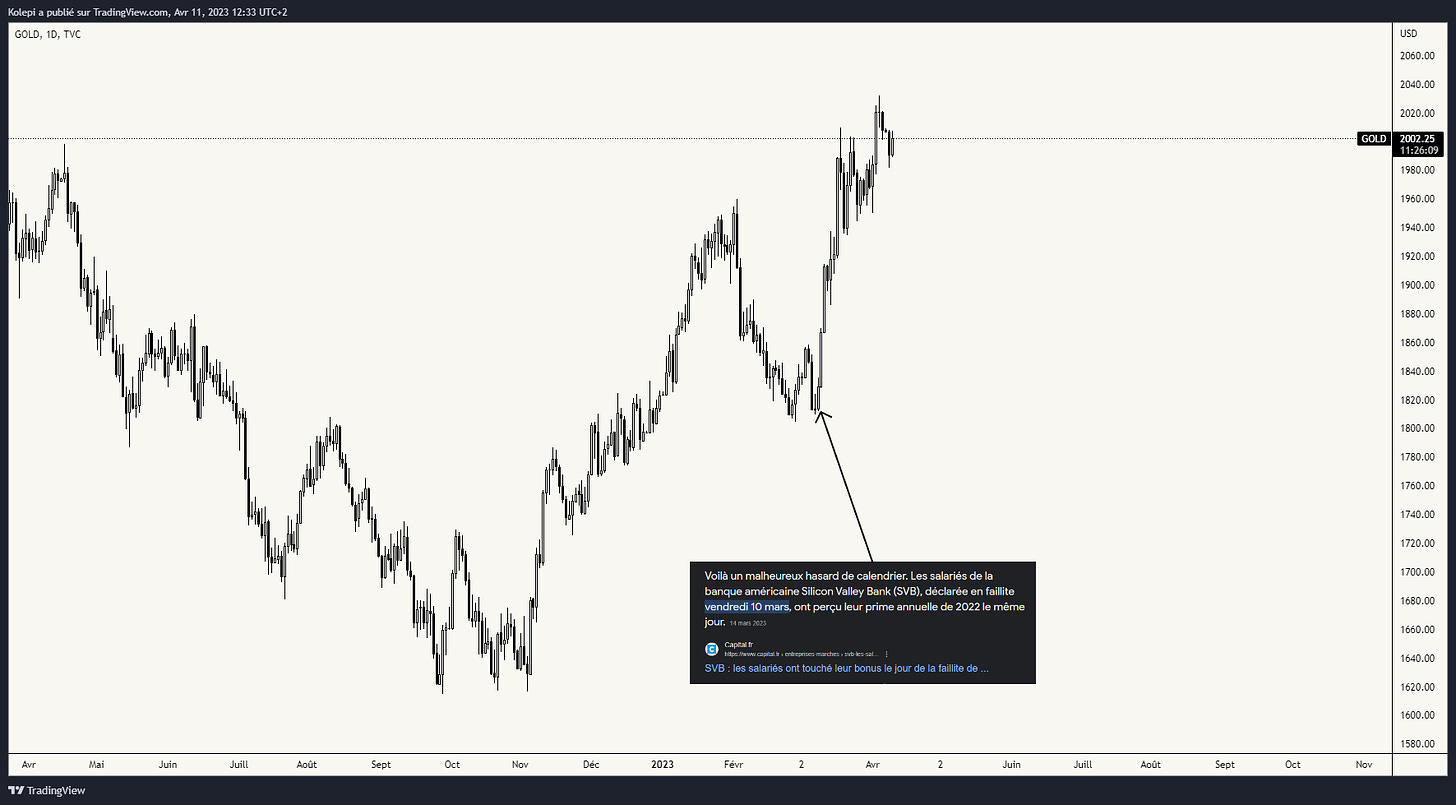

Détenir de l’or semble toujours intéressant. Cet actif a encore montré sa capacité à être une valeur refuge lors des récents événements.

D’autant plus que les événements géopolitiques poussent des pays à détenir de plus en plus d’or. C’est le cas de la Chine depuis un long moment, et de bon nombre d’autres pays.

Si nous venons à avoir une autre panique bancaire, due par exemple à l’immobilier commercial, ou un nouveau souci de liquidité, l’or devrait réagir positivement.

Les valeurs particulièrement leveragé sont probablement celles qui subiront le plus. Nous pouvons citer les actions technologiques comme Tesla ou Apple, des valeurs toujours très appréciés par les particuliers.

Préparer une liste de valeur antistress, comme des actions qui ont prouvé leur résilience à travers le temps. Je pense à des valeurs comme de grande consommation comme Coca, ou Pepsico qui ne performeront pas, mais qui vous assureront une baisse moins significative. L’ETF iShares MSCI World Consumer Staples Sector UCITS ETF pourrait vous exposer à ces valeurs de consommation essentielle.

Des matières premières peuvent également faire partie de cette liste, car la situation géopolitique pousse à s’intéresser à ces dernières. Je pense notamment au cuivre et au lithium pour ma part.

Voilà pour l’article du jour, plus exhaustif. Je rappelle qu’il ne s’agit que d’opinion, et en aucun cas de conseil en investissement. Faites vos propres recherches !

Comme d’habitude, j’espère que l’article vous a plu, si c’est le cas n’oubliez pas de partager, liker et commenter, c’est ce qui m’aide le plus !

Si vous avez des retours ou des questions, vous pouvez répondre à ce mail ou m’écrire à kolepibtc@gmail.com

Et à jeudi !