Avant propos : The Macronomist est désormais sur Instagram ! Vous y retrouverez des discussions à propos des marchés, les graphiques les plus importants, et vous serez également avertis de la publication des nouveaux articles. Pour vous abonner, c’est par ici ➡️ Instagram The Macronomist.

Durant le mois de mai, la plupart des chroniques sortent le mardi et jeudi. Le rythme de parution traditionnel (Lundi & Jeudi) reprendra probablement après ce mois.

Bonne lecture !

Les lecteurs réguliers de The Macronomist n’en seront pas étonnés : le système bancaire américain va mal, spécifiquement les banques régionales. Ces dernières tombent les unes après les autres, pendant que Jérôme Powell continue de monter les taux, qui sont désormais au-delà des 5%.

Quelles sont les nouvelles du côté des banques régionales ? Faisons un tour d’horizon dans ce nouvel article.

Bienvenue dans The Macronomist, si on vous a fait suivre ce mail je vous invite à vous abonner !

Afin de bien comprendre ce qu’il se passe, revenons sur le fonctionnement “traditionnel” des banques.

Les banques gagnent de l’argent de cette manière :

Un client dépose de l’argent

La banque verse un taux d’intêret sur ce dépôt

La banque vous prête un montant d’argent, et vous facture un taux d’intêret plus élevé que celui versé sur votre dépôt.

Dans le cas où vous ne faites pas de prêt, la banque utilise l’effet de levier pour acheter des actifs à long terme (généralement des obligations souveraines).

La banque gagne l’écart entre les intérêts.

Tant que la FED maintient des taux d’intérêt bas, tout se passe bien. Mais, le tsunami de liquidité ayant été fraîchement imprimée suite à la crise du COVID-19, combiné à une situation géopolitique tendue a fait exploser l’inflation ces dernières années.

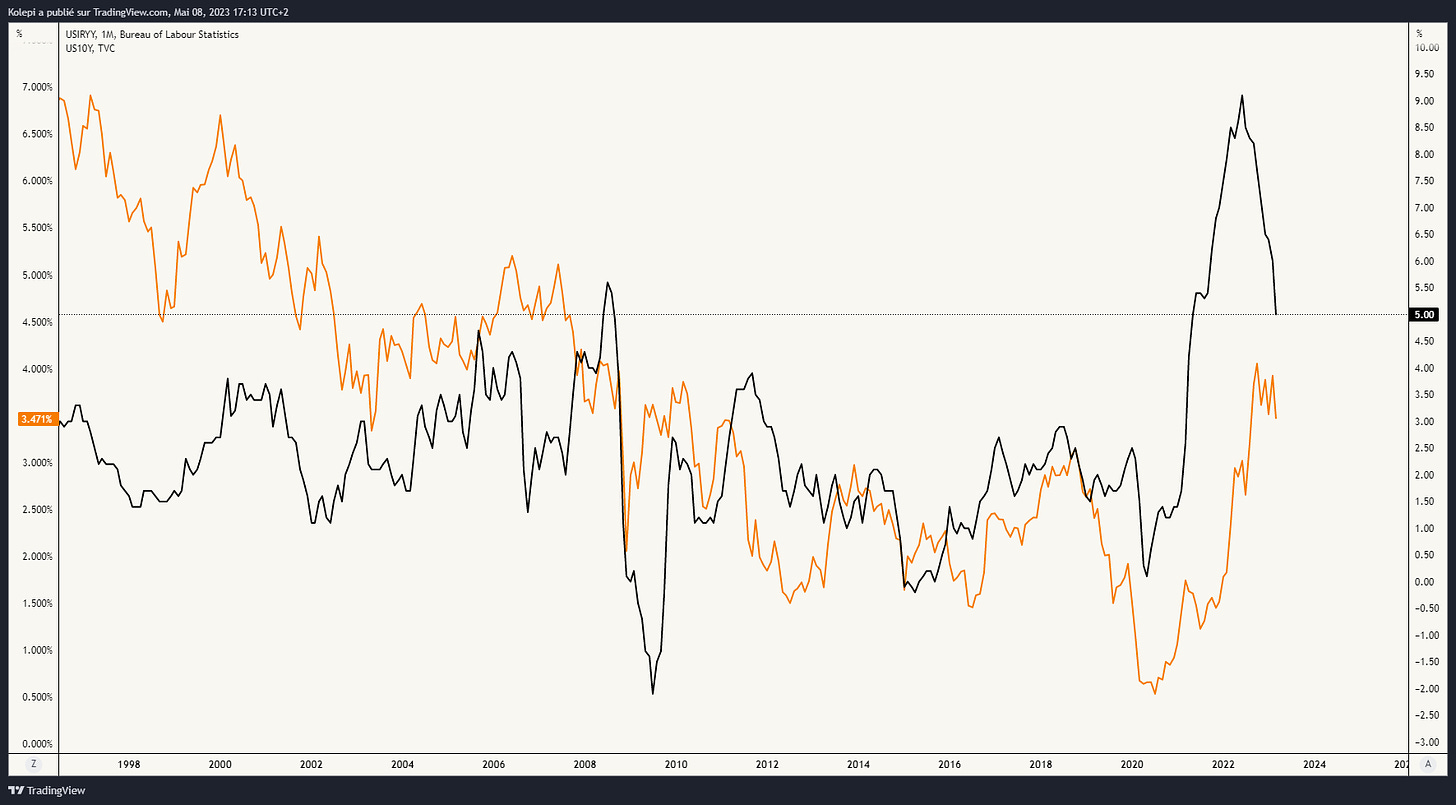

Dès que l’inflation a fait son apparition, les rendements obligataires ont explosé :

Comme je l’avais déjà expliqué au cours d’un autre article, les rendements obligataires grimpent quand le prix des obligations chute. Et les banques régionales étaient assises sur des milliards de dollars d’obligations souveraines, dont la valeur avait fondu.

Les banques pourraient simplement attendre que les obligations arrivent à échéance, afin de récupérer leur argent ? Évidemment oui, et ça marche. Le problème vient quand le stress bancaire se fait sentir, et que les déposants demandent à récupérer leur argent.

Un déposant, deux déposants, une dizaine de déposants, ça marchera. Quand nous parlons de centaines de milliers de déposants, cela devient plus compliqué.

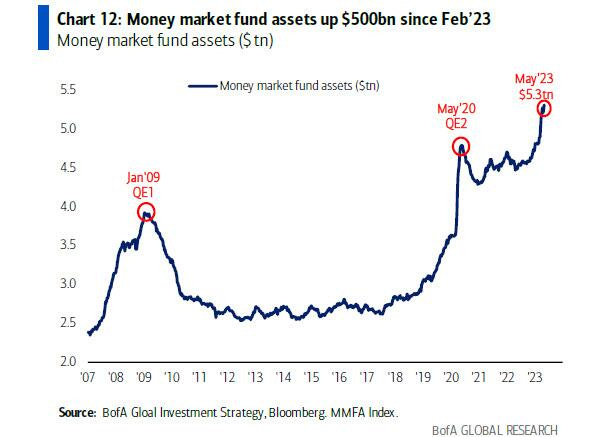

Et comme nous en avions discuté dans l’article “Bankrun, épisode deux”, mais maintenant que les obligations souveraines américaines rémunèrent bien mieux que les banques, avec moins de risque, qui voudrait garder son argent dans des banques ?

Au final, qui est le responsable du chaos bancaire ? A mon sens, les banques commerciales et la banque centrale sont responsables.

Les banques commerciales n’ont pas anticipé le relèvement agressif des taux de la FED, alors qu’elles auraient pu se couvrir.

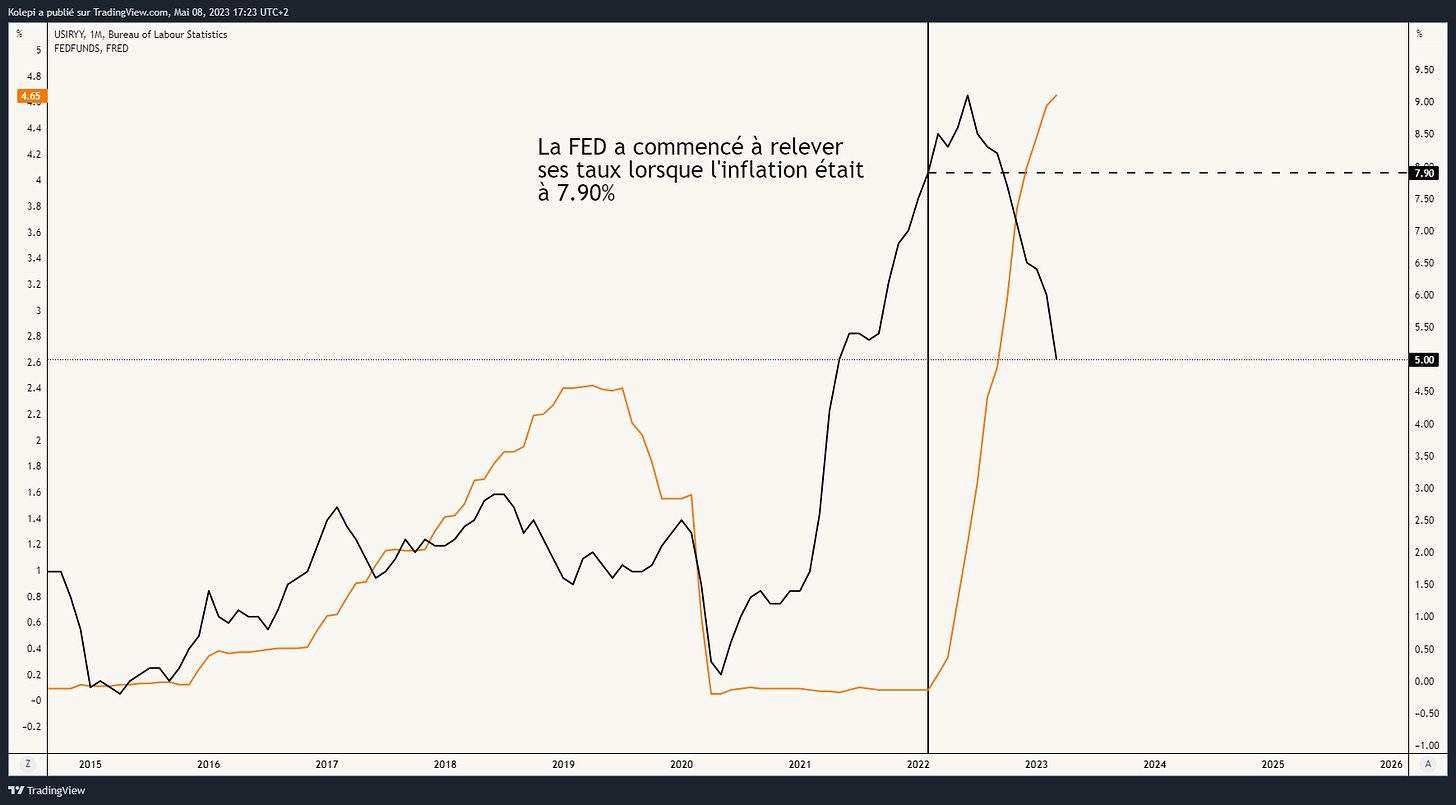

La FED a trop longtemps ignoré l’inflation, ce qui l’a poussé à les remonter de manière très agressive.

Qu’est ce qui pourrait arrêter le krach des banques régionales ? Une baisse des taux par la FED. Mais cela anéantirait le peu de crédibilité qu’il reste aux banquiers centraux, qui promettent de lutter contre l’inflation. De plus, une baisse des taux affaiblirait le dollar, à une période ou la dédollarisation est un sujet récurrent.

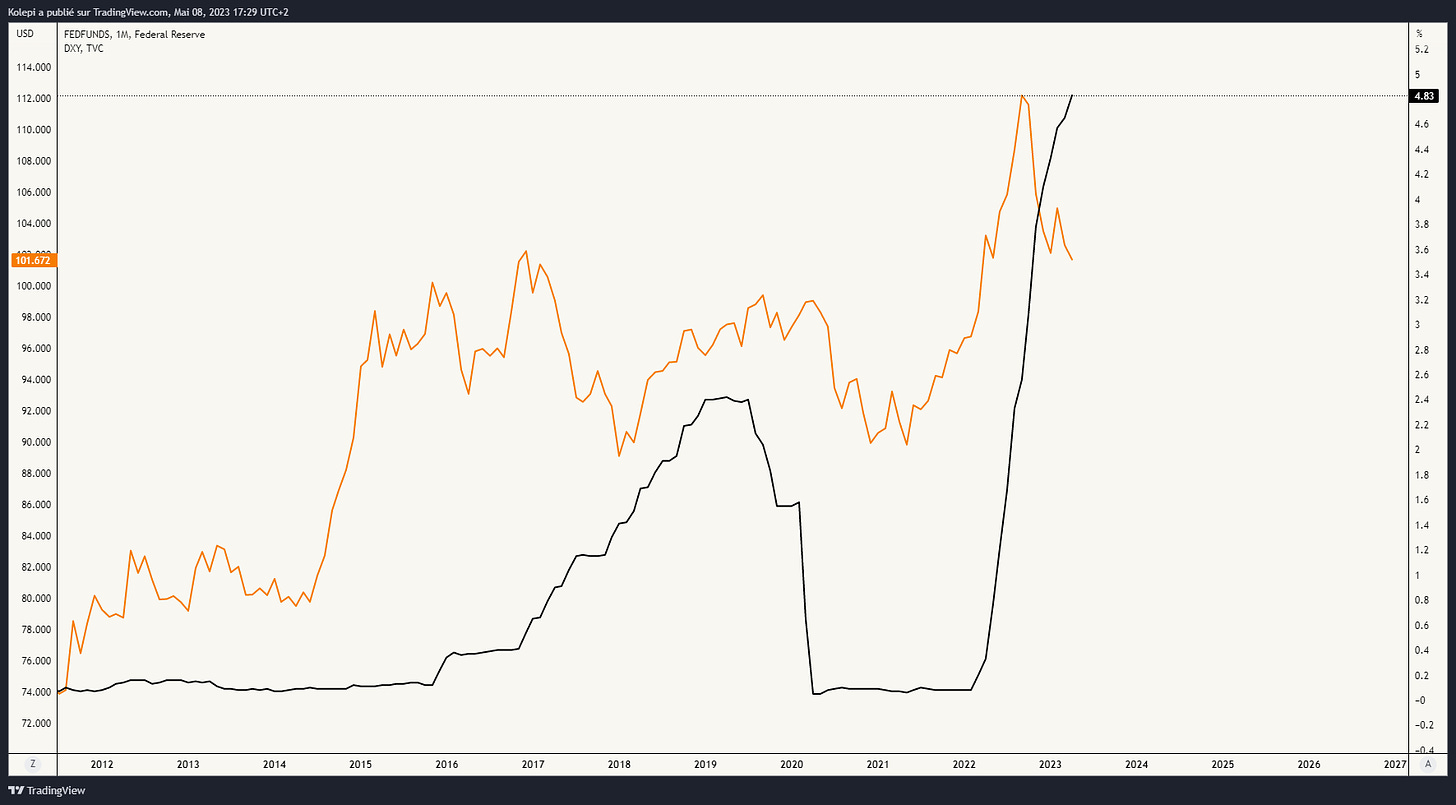

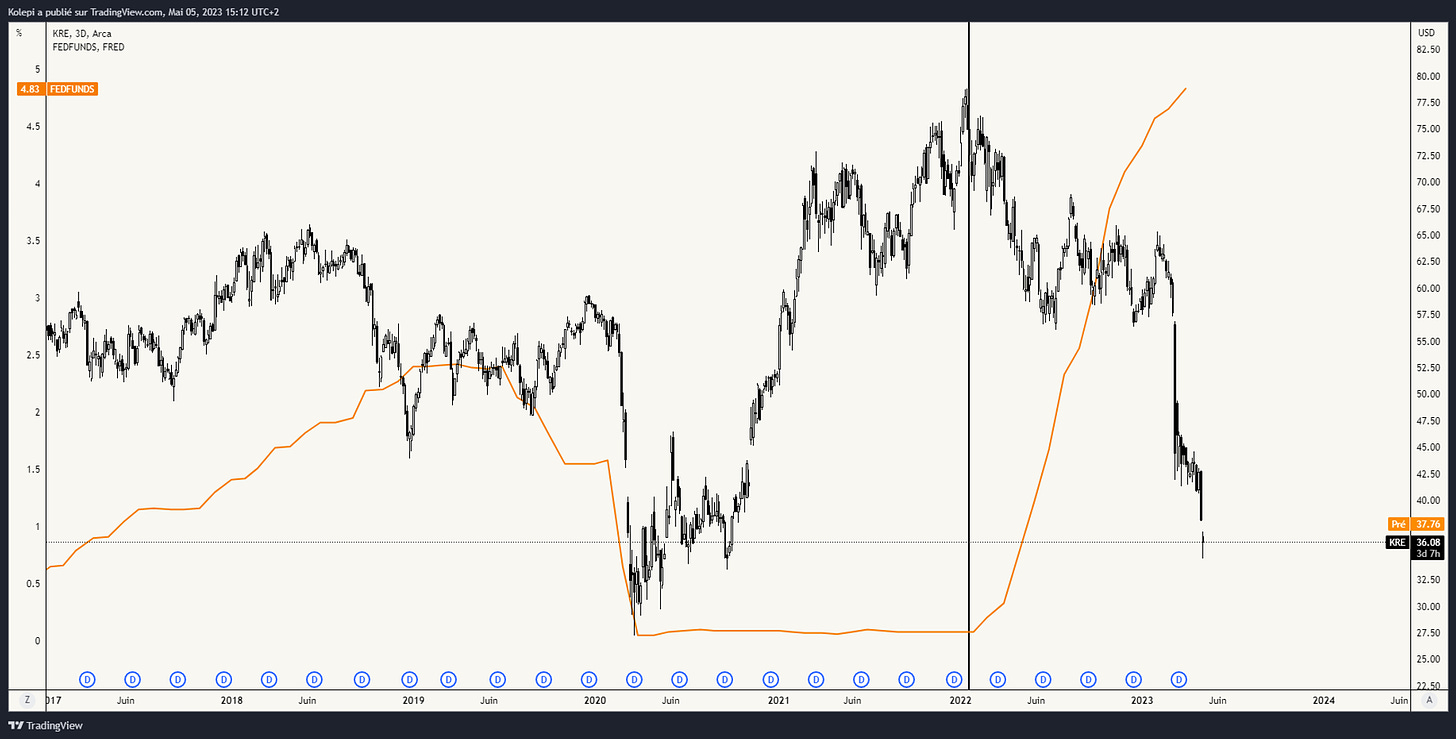

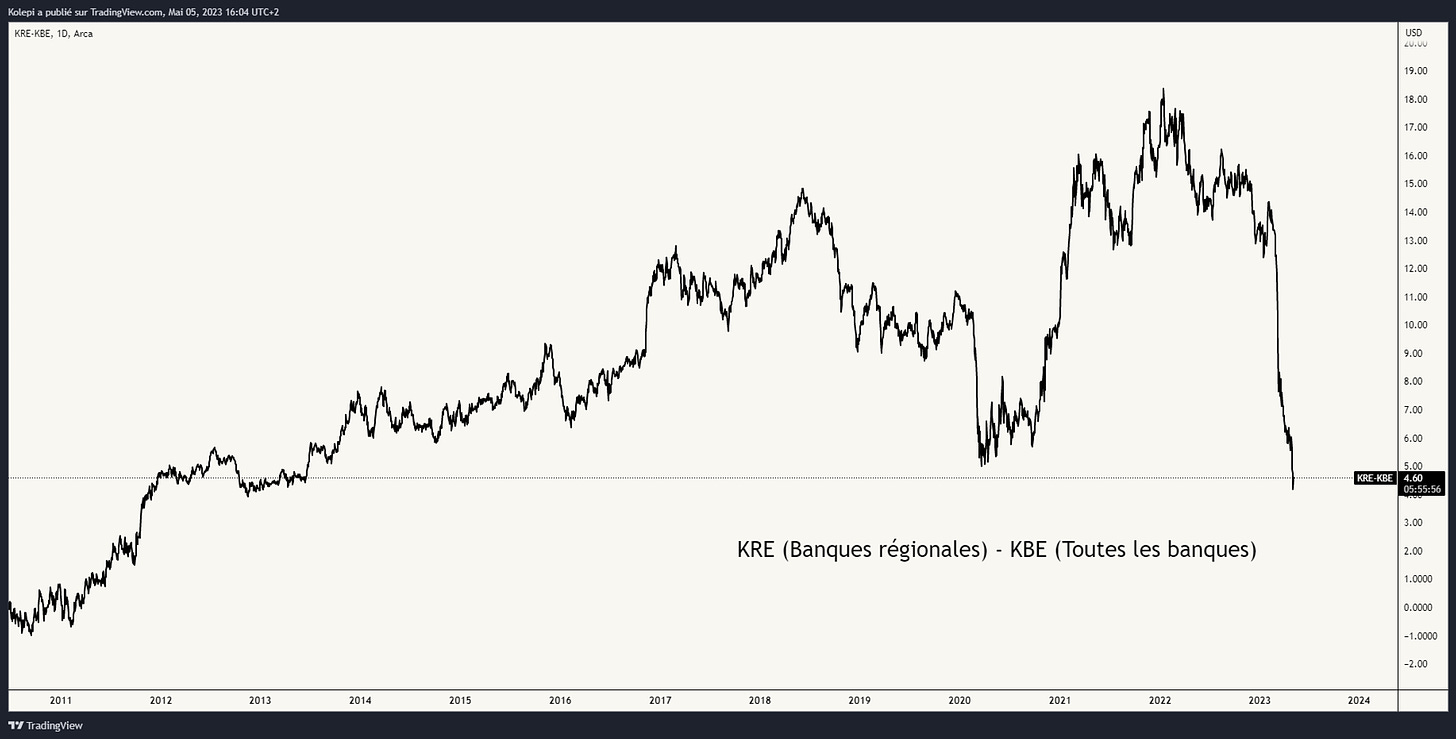

Selon cet article de The Telegraph, la moitié des banques américaines est déjà insolvable. L’ETF KRE, qui suit l’indice KBW Regional Banking, nous montre une corrélation négative avec les taux de la FED.

Il n’y a donc pas de doute, seul un revirement des taux de la FED peut changer le sort des banques régionales.

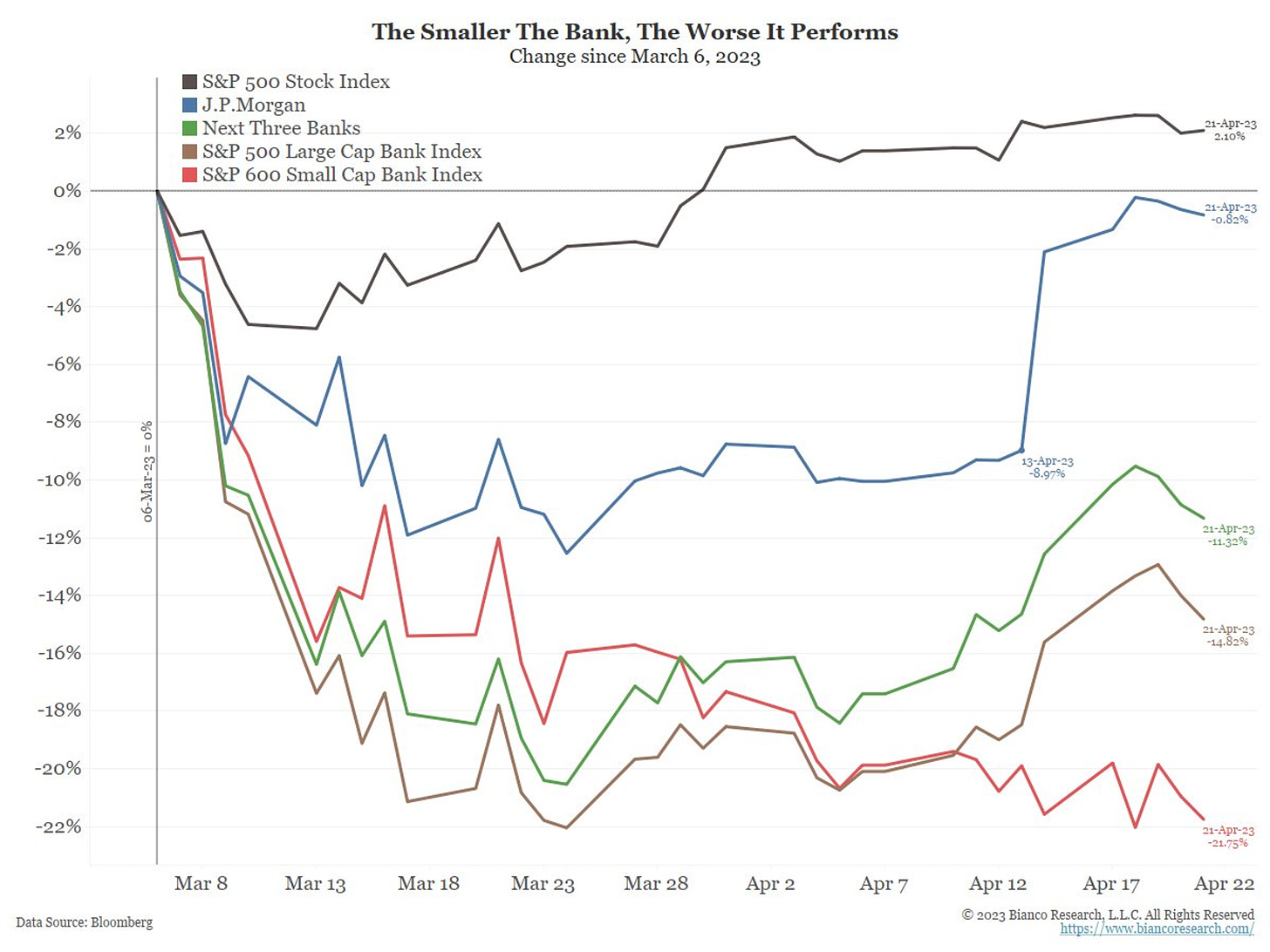

Mais surtout, nous pouvons voir que l’écart se creuse entre les banques régionales et les banques nationales :

Sans surprise, les intervenants profitent de l’occasion pour être vendeur sur les banques régionales. Des proies faciles :

A qui profite le crime ? La réponse est simple : aux banques nationales. Le dernier exemple en date : le rachat de First Républic par JP Morgan.

Dans cette opération, JPMorgan récupère 92 milliards de dollars de dépôts. Elle reprend également 173 milliards de dollars de prêts et 30 milliards de dollars de titres.

La Federal Deposit Insurance Corporation (FDIC) a absorbé la plupart des pertes sur les prêts hypothécaires et commerciaux. Elle accorde également une ligne de crédit de 50 milliards de dollars à JPM.

Après ce deal, Jamie Dimon (PDG De JPM) déclare que “cette partie de la crise est terminée”.

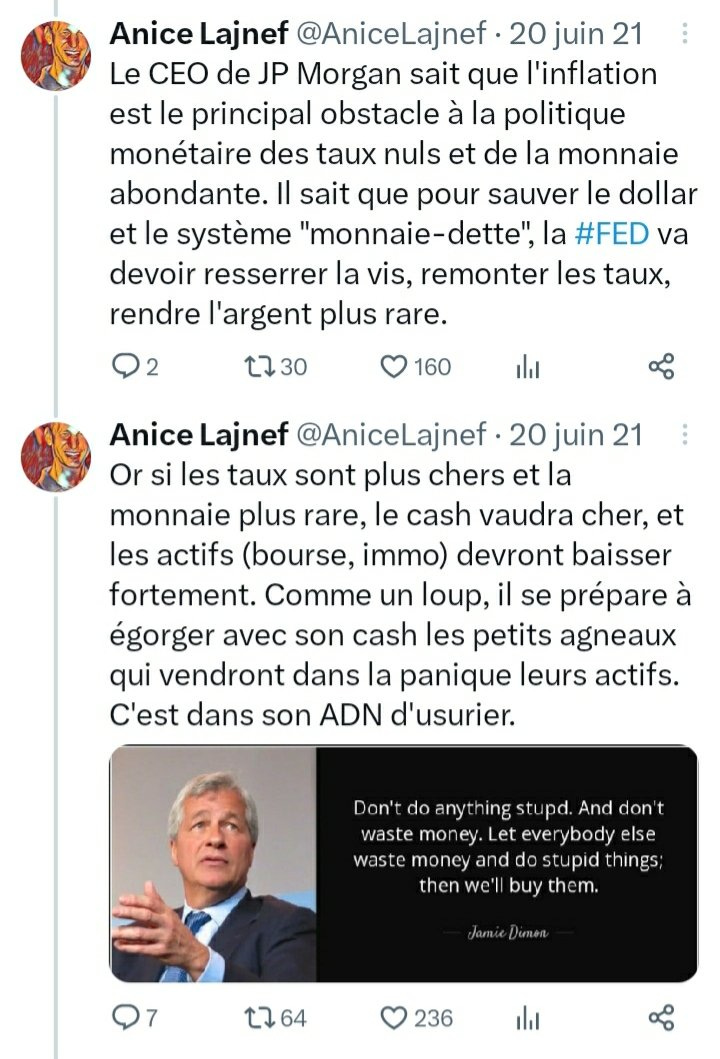

Une opération bien rôdée. Ce dernier a bien prévu cette situation et a mit des montagnes de cash de côté, comme nous l’explique Anice Lajnef dès juin 2021 :

"Ne faites rien de stupide. Et ne gaspillez pas d'argent. Laissez les autres gaspiller de l'argent et faire des choses stupides ; ensuite, nous les achèterons".

Jamie Dimon

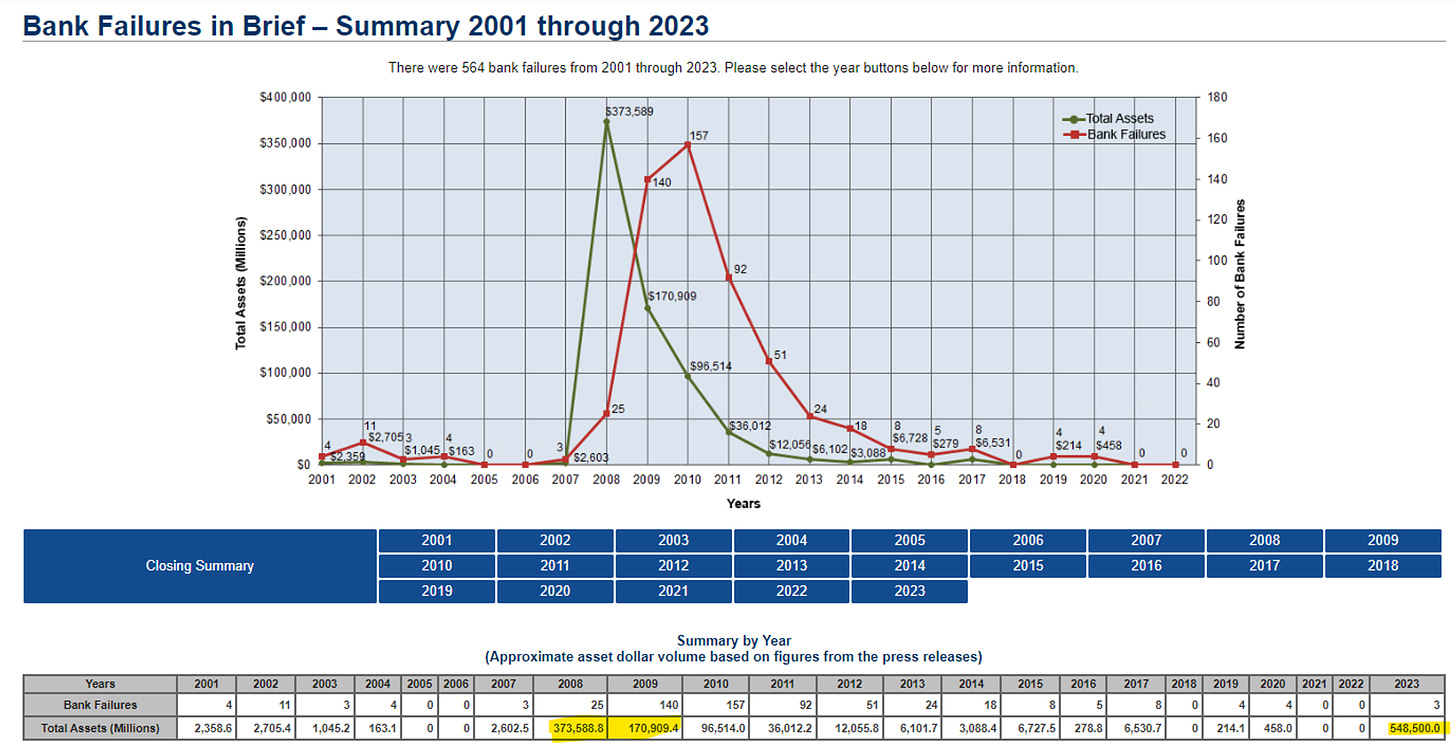

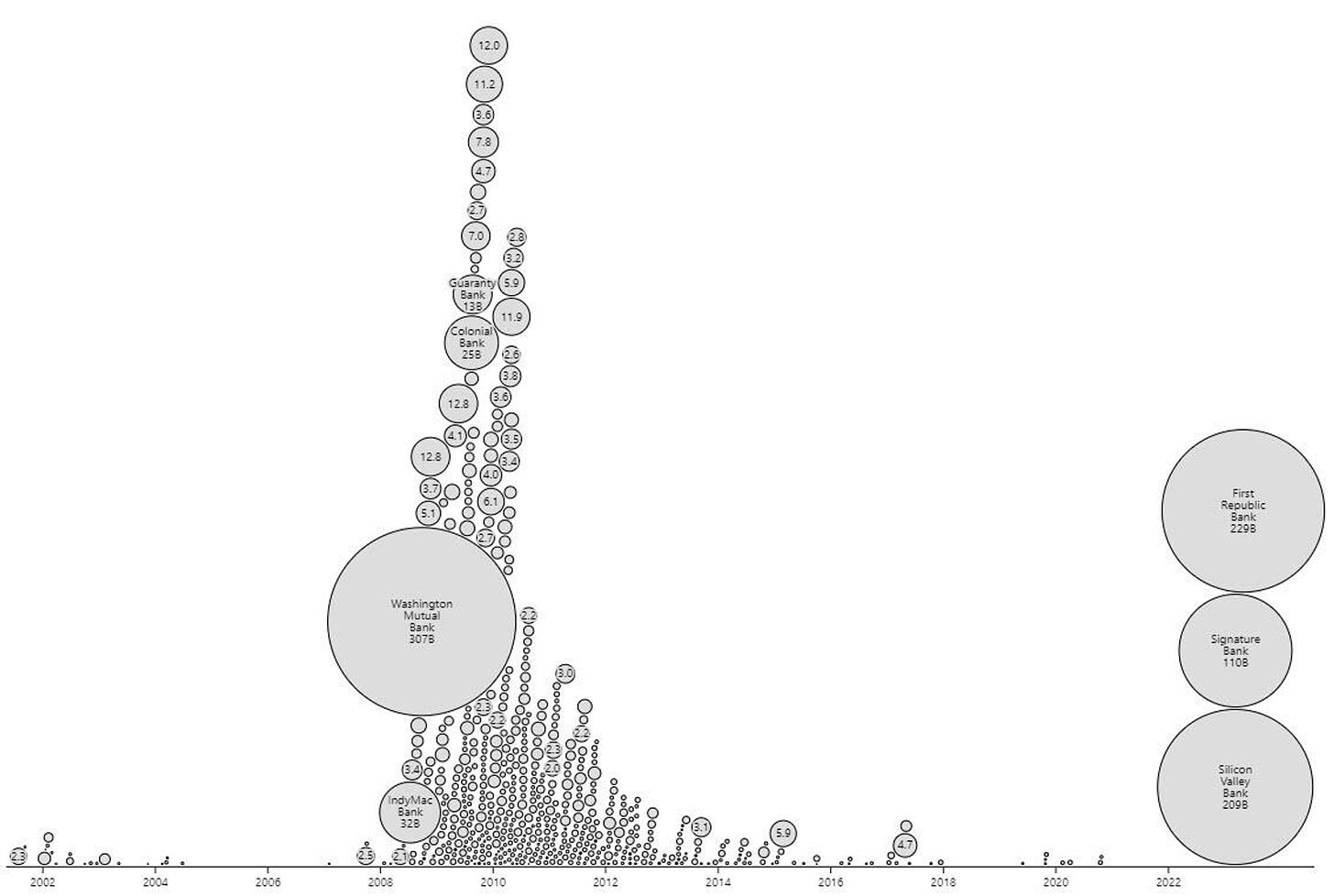

Et oui, si vous avez lu le titre de l’article, vous pourriez supposer que c’était simplement pour attirer le clic. Mais cette statistique est bien réelle, et les données de la FDIC le confirment :

Nous pouvons le voir ici sur le tableau, 373 milliards d’actifs en 2008 et 170 milliards en 2009, et 165 banques ont fait faillite. Le total est de 543 milliards de dollars d’actifs.

En 2023, seules trois banques ont fait faillite, pour un total de 548 milliards de dollars d’actifs.

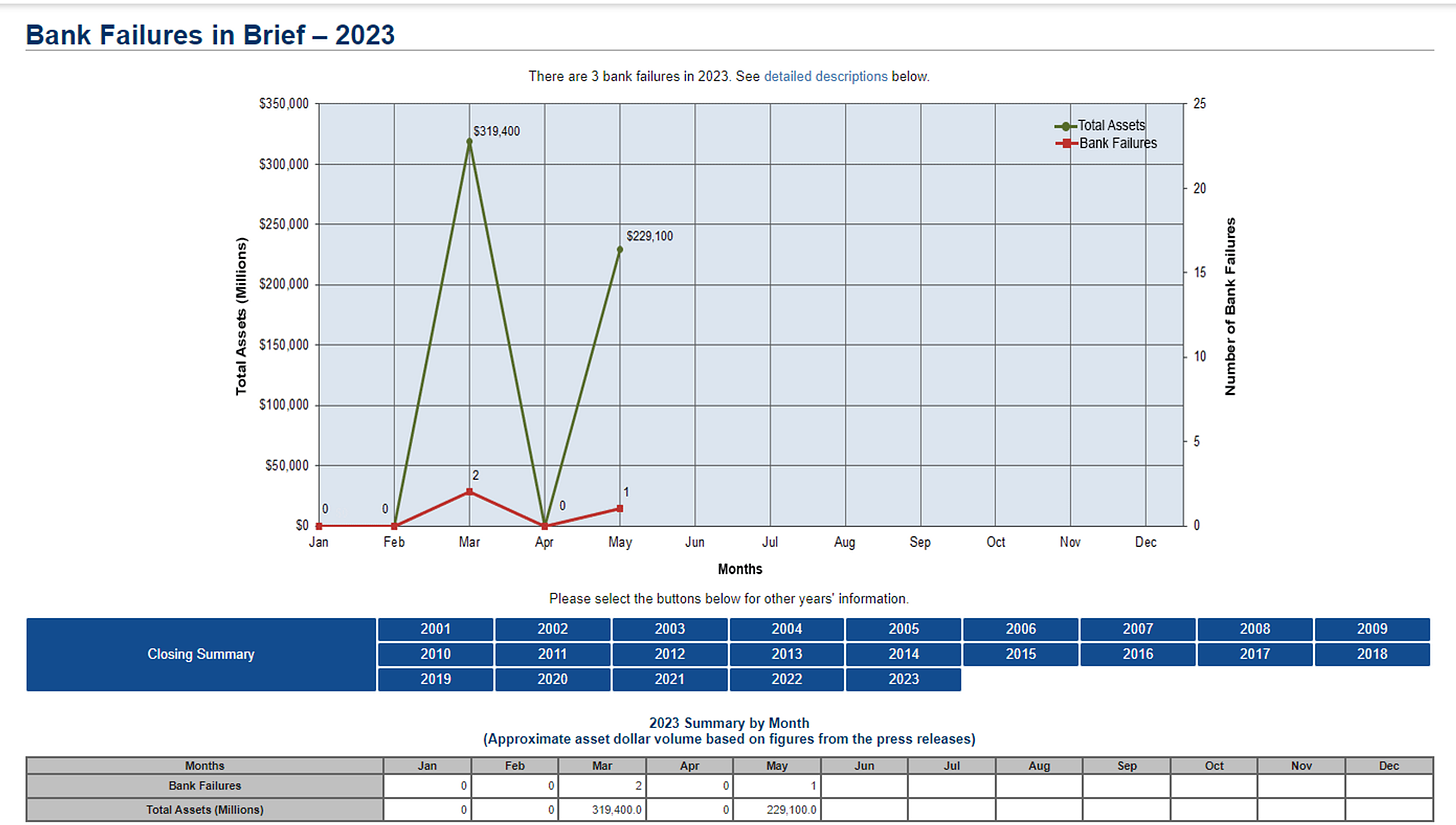

Nous avons un graphique plus clair de ce que cela représente sur le graphique suivant :

Ce n’était donc pas un titre aguicheur : la crise bancaire actuelle est plus importante que celle de 2008, et ce n’est probablement pas fini.

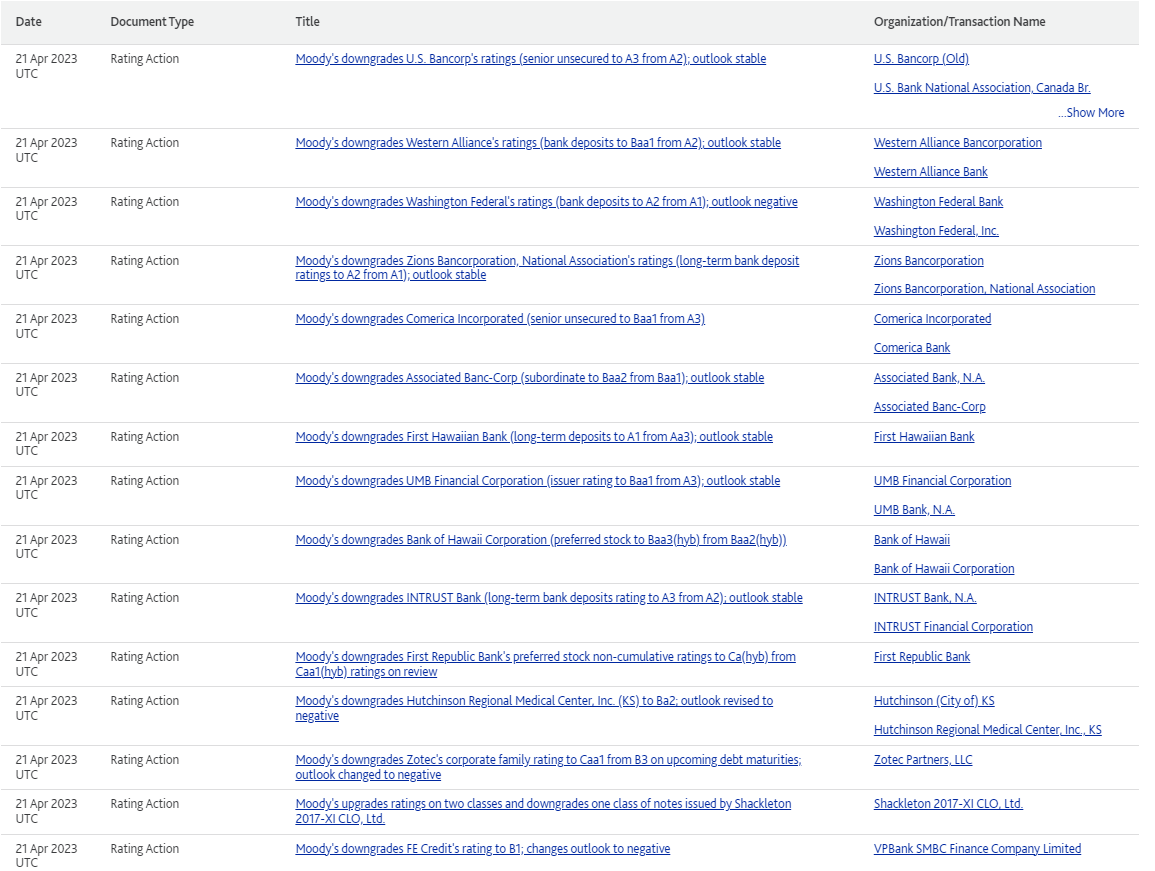

L’agence de notation Moody’s a récemment dégradé la note de crédit de onze banques régionales :

Et l’argument avancé par ces derniers ne devrait pas vous étonner : le secteur de l’immobilier commercial connaît une crise sans précédent, dont nous avions déjà parlé il y a quelques semaines.

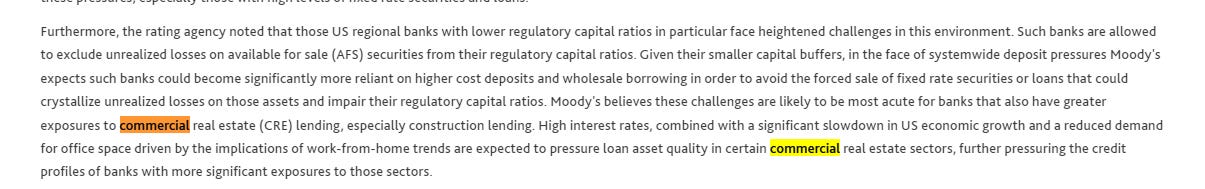

En outre, l'agence de notation a noté que les banques régionales américaines, dont les ratios de fonds propres réglementaires sont plus faibles, sont particulièrement confrontées à des difficultés accrues dans cet environnement. Ces banques sont autorisées à exclure de leurs ratios de fonds propres réglementaires les pertes non réalisées sur les titres disponibles à la vente (AFS). Compte tenu de leurs réserves de capital plus faibles, Moody's s'attend à ce que, face aux pressions sur les dépôts à l'échelle du système, ces banques deviennent beaucoup plus dépendantes des dépôts à coût élevé et des emprunts de gros afin d'éviter la vente forcée de titres à taux fixe ou de prêts qui pourraient cristalliser les pertes non réalisées sur ces actifs et nuire à leurs ratios de fonds propres réglementaires. Moody's estime que ces défis seront probablement plus aigus pour les banques qui sont également plus exposées aux prêts à l'immobilier commercial (CRE), en particulier aux prêts à la construction. Les taux d'intérêt élevés, combinés à un ralentissement significatif de la croissance économique américaine et à une réduction de la demande d'espaces de bureaux due aux conséquences des tendances au travail à domicile, devraient peser sur la qualité des actifs des prêts dans certains secteurs de l'immobilier commercial, ce qui pèsera encore plus sur les profils de crédit des banques qui ont une exposition plus importante à ces secteurs.

La note de crédit de l’US Bancorp, 7e plus grande banque américaine avec 675 milliards de dollars d’actif, est aussi dégradée. Les causes avancées :

Une capitalisation relativement faible.

Et d’importantes pertes latentes.

Charlie Munger, le légendaire associé de Warren Buffet, cogérant de Berkshire Hathaway, a déclaré au Financial Times que les banques américaines sont pleines de "mauvais prêts" qui seront vulnérables lorsque "les temps seront durs" et que les prix de l'immobilier chuteront.

Il rassure dans un même temps, en disant que “c’est loin d’être aussi grave qu’en 2008”. Un élément que j’ai du mal à comprendre, les mauvais prêts sont exactement ce qui avait poussé la crise de 2008. Ces mauvais prêts étaient les subprimes.

Un membre du Trésor américain nous dit que le système américain est “sûr et résilient”. C’est une question de point de vue après tout.

Pour faire simple sur la suite des événements : les banques “Too big to fail” rachèteront les banques régionales qu’ils souhaitent, les autres seront liquidées et disparaîtront. Quand un risque systémique apparaîtra, les banquiers centraux commenceront à paniquer.

Et comme nous le savons bien, les marchés commencent à être rassurés quand les banquiers centraux commencent à paniquer.

La suite de ce bankrun était prévisible, et nous en avions discuté ici :

SVB n’était que le début.

Si vous avez apprécié cet article, n’hésitez pas à le partager, aimer et vous abonner.

Et si vous avez des retours ou des questions, vous pouvez répondre à ce mail ou m’écrire à kolepibtc@gmail.com

À jeudi !

La FED a peu de marge de manœuvre.

Si on considère que les banques commerciales créées de l'agent ex-nihilo à chaque fois qu'elle octroie un prêt. Si ce prêt sert l'économie réelle avec création de richesses, tout va bien. Si le prêt sert à financer des opérations purement spéculatives, il génère alors de l'inflation.En augmentant les taux, la FED décourage les acteurs à obtenir des prêts. L'argent en circulation baisse, l'inflation aussi, mais les banques perdent leur principale source de profit.

Ne devrait-on pas plutôt traiter le problème à la source: réguler l'octroi de prêts purement spéculatifs?

Lecture de qualité, super travail !

Je découvre doucement le monde de l'économie et c'est impressionnant de voir que des thèmes comme la psychologie de tel ou tel acteurs sont à prendre en compte dans l'équation.

ps : illustrations super pertinantes :)